Оформление льготы на земельный налог: порядок действий, документы

Как оформить пенсионеру

Документы для оформления (пенсионеры)

Как оформить многодетным семьям

Итоги

Земельный налог регулируется главой 31 Налогового кодекса России, а также местным законодательством каждого муниципалитета. Льготы, предусмотренные НК РФ, в каждом районе или городе могут увеличиваться и иметь разные размеры. Однако на федеральном уровне закреплены преференции для пенсионеров, маломобильных граждан и многодетных семей — наиболее социально незащищенного класса населения. Как получить льготу быстро и просто?

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

- Звонок по всей России бесплатный 8 800 350-94-43

Оформление льготы на земельный налог: порядок действий, документы

Платить этот налог обязаны:

Льгота тесно связана с налоговой базой. А налогооблагаемая база зависит от кадастровой стоимости недвижимости. Кадастровую стоимость владелец не способен рассчитать самостоятельно — она исчисляется кадастровыми инженерами, имеющими членство в саморегулируемой организации кадастровых инженеров, по методике Росреестра.

Вся информация о кадастровой стоимости и других характеристиках земельных участков находится в Росреестре — в своде ЕГРН.

Если вы хотите узнать кадастровую стоимость своего имущества и другие записанные в реестр данные, вы можете:

- получить бесплатную справочную информацию на сайте Росреестра;

- заказать выписку — на сайте Росреестра или в МФЦ; она требует оплаты (250-400 рублей).

Для этого нужно знать хотя бы одно из описаний участка:

- номер — кадастровый, инвентаризационный, условный;

- адрес;

- номер права.

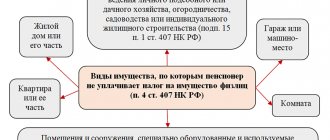

Итак, налоговой базой по общему правилу ст.390 НК РФ признается кадастровая стоимость. Но в ст.391 НК РФ указано, что база в части 600 квадратных метров не засчитывается для ряда лиц, в т.ч. в пп.8 п.5 статьи — пенсионеров.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Как пенсионеру оформить льготу на земельный налог

Оформить налоговую льготу на землю пенсионера в размере 6 соток, которые не облагаются налогом, можно только одним способом: собственник земли до 1 ноября года, в котором хочет получить этот вычет, подает в ИФНС уведомление с указанием земельного участка, базу которого хочет уменьшить.

Смысл уведомления — благодаря нему плательщик сам выбирает, за какой объект будет уменьшен налог. Ведь вычет предоставляется только по одному участку из всех, что находятся в собственности гражданина. Если не подать уведомление, то ИФНС всё равно предоставит вычет, но самостоятельно выберет объект по принципу наибольшей базы.

Пример 1

Пенсионер Медведев Михаил получил в наследство 2 участка земли — 6 соток и 10 соток. Он не подал уведомление на вычет своевременно, и налоговая сама рассчитала земельный налог, применив вычет к земле в 10 соток. А этот участок находится в пользовании арендатора, который сам платит по ней налог. Если бы Медведев сдал уведомление, то он мог бы сократить свои расходы, выбрав участок на 6 соток, ведь тогда его база стала бы нулевой, а значит, и налог равен нулю.

Пример 2

Львов Алексей имеет 2 участка — 15 и 20 соток. Больший из них он сдал в аренду, заключив письменный договор. Согласно сделке арендатор обязался уплачивать земельный налог. Львов никогда не представлял уведомление о выборе объекта, но теперь заполнил бланк и сдал в ИФНС, выбрав первый объект. Налоговая уменьшила его базу на 6 соток кадастровой стоимости. Если бы Львов не сделал это, ему пришлось бы платить с 15 соток, а арендатору — с 14.

Какие документы нужны пенсионеру для оформления льготы на землю в налоговой

Поскольку вычет не обусловлен ничем, то чтобы получить льготу по земельному налогу, пенсионерам не нужно собирать какие-либо документы извне.

Ему достаточно приложить к уведомлению:

- копию паспорта;

- копию удостоверения пенсионера.

С собой необходимо взять оригиналы этих документов. На всякий случай можно взять и документы на землю. Образец заявления на льготу по земельному налогу для пенсионеров в форме уведомление о выборе земельного участка для использования вычета выглядит таким образом:

заявления на льготу по земельному налогу для пенсионеров можно отсюда.

Важно!

Заполняйте его темной пастой, печатными буквами и строго по паспорту и документам на землю.

Сразу после подачи уведомления налог будет пересчитан, и к 1 декабрю плательщик заплатит иные суммы. После 1 ноября уже нельзя изменить объект вычета, придется ждать следующего календарного года, т. е. в первый же рабочий день следующего года можно подавать уведомление на вычет.

Как оформить льготу на земельный налог многодетным семья

Кроме вычета по ст.396 НК РФ предусмотрена такая льгота, как освобождение от уплаты фискального платежа за землю полностью. Однако в этой статьей перечислены не все категории льготников, а только установленные на федеральном уровне. Из физических лиц там присутствуют только коренные жители Сибири, Дальнего Севера и Востока в отношении земель, являющихся их культурным наследием и источником быта и ремесла.

Но на местном уровне каждый муниципалитет принимает собственный закон, по которому может расширить круг освобождающихся или хотя бы уменьшить для них налог.

Закон местной власти вашей территории вы можете найти в интернете либо посетить ИФНС и уточнить там, каким категориям граждан положено освобождение. Также посмотреть положенные вам преференции можно на сайте ФНС.

Например, согласно Московскому закону о земельном налоге № 74 от 24.11.2004 года по ст.3.1, некоторые граждане освобождаются от платежа в части 1 000 000 рублей облагаемой базы, в т.ч. один из родителей или усыновителей в многодетной семье.

Каждый регион самостоятельно определяет, какая семья считается многодетной. В субъектах России, где рождаемость высокая, такой статус приобретают семьи с 4 и более детьми, а в прочих регионах, как правило, достаточно 3 детей, чтобы относиться к многодетным.

Другой пример — в соответствии с Решением Городской Думы Ростова-на-Дону № 38 от 23.08.2005 года в п.3.2.6 раздела 3, семьи, имеющие более 3 несовершеннолетних детей, полностью освобождаются от уплаты данного платежа в отношении участков, полученных по специальной региональной программе. Также Решение полностью освобождает от обложения в отношении 1 объекта пенсионеров, учитывая федеральный вычет.

Документы для льготы по земельному налогу для многодетных:

- паспорт;

- справка или удостоверение о статусе многодетной семьи — выдается в Соцзащите;

- заявление.

Кто имеет право использовать льготы по земельному налогу?

Доступные для населения льготы в отношении земельного налога представляют собой три группы, в числе которых следующие:

- полное снятие обязательств по уплате земельного налога;

- предоставление вычета в размере 10 тысяч рублей, который сокращает налоговую базу для вычисления суммы налога;

- дополнительные льготы, которые устанавливаются на местах представителями муниципальной власти в отношении конкретного региона.

Вклад «МЕГА Онлайн» Московский Кредитный Банк, Лиц. № 1978

до 7.7%

годовых

от 1 тыс.

до 1100 дн.

Сделать вклад

Рассмотрим, какие категории граждан могут воспользоваться той или иной указанной в законе льготой.

К числу тех, кто официально освобожден от уплаты налога на землю, относятся физические лица и целые общины небольших по численности народов отдаленных районов страны (Севера, Сибири, Дальнего Востока) в том случае, если использование земельных угодий обусловлено ведение традиционного для их культуры образа жизни и способа ведения личного хозяйства. В соответствующей статье закона речь идет о земельных участках, которые располагаются в указанных районах и находятся в собственности.

Сокращение облагаемой налогом суммы на величину в размере 10 тысяч рублей предусмотрено для каждого налогоплательщика, который может подтвердить свою принадлежность к одной из следующих категорий граждан:

- награжденные званием Героя Советского Союза или РФ, а также орденов Славы;

- люди с инвалидностью 1 и 2 группы, инвалиды детства;

- ветераны и инвалиды боевых действий, в том числе ВОВ;

- лица, пострадавшие из-за аварии на Чернобыльской АЭС, при испытании ядерного оружия и прочие.

Вклад «Мёд» Азиатско-Тихоокеанский Банк, Лиц. № 1810

до 7.04%

годовых

от 10 тыс.

до 1098 дн.

Сделать вклад

Что касается того, кто может получить льготы по уплате данного налога в конкретном интересующем регионе, то такую информацию можно либо получить непосредственно у представителя налоговой инспекции, либо найти на специально разработанном электронном ресурсе, который значится в числе электронных услуг, доступных посетителям официального сайта Федеральной Налоговой Службы РФ. Таким образом, если льготы ветеранам по земельному налогу в виде вычета полагаются в любом случае, то в отношении, например, пенсионеров следует обращаться непосредственно к местным нормативным актам.

заявления на льготу по земельному налогу

Форма заявления на льготу по налогу на землю пенсионерам, многодетным семьям и другим лицам — единая. Ее можно скачать отсюда.

В отличие от уведомления на вычет, если вы не подадите заявление, то налоговая автоматически его не учтет и будет продолжать начислять налог.

ФНС России рекомендует подавать заявление до 1 мая года, в котором возникло право на преференцию, чтобы ИФНС успела учесть ее при расчете платежей. Но даже в случае получения уведомления без учета льготы, вам не стоит беспокоиться — посетите свою налоговую и покажите документы, подтверждающие ваше право на освобождение.

Важно!

Как только вы потеряете статус, по которому получали льготу, ИФНС со следующего месяца пересчитает платеж с учетом утраты права.

Пример такой утраты — один из 3 детей стал совершеннолетним.

Заявление на льготу

Заявление на льготу по транспортному или земельному налогу нужно заполнить по установленной форме. Она одна на оба налога, и вы ее найдете в приказе ФНС от 25 июля 2021 г. № ММВ-7-21/377.

Если вы заявляете льготу по транспортному налогу, вы заполните титульный лист и раздел 5. Для льготы по земельному налогу — титульный лист и раздел 6.

Если у вас льготы и по тому, и по другому налогу, то заполняете титульный лист и оба раздела.

Льгота может быть в виде полного освобождения от уплаты налога, в виде уменьшения суммы налога или снижения ставки. Так, по транспортному налогу (поле 5.5) это коды соответственно 20210, 20220, 20230. Они предоставляются на основании части 3 статьи 356 НК РФ и приведены в приложении № 1 к указанному приказу.

По земле льгот больше (код проставляют в поле 6.3). Кроме аналогичных, установленных пунктом 2 статьи 387 НК РФ (коды 30022400, 30022200, 30022500), есть еще налоговый вычет, льгота в виде доли необлагаемой земельным налогом площади земельного участка, а также целый ряд льгот, которые предоставляются отдельным организациям на основании статьи 395 НК РФ. Это учреждения уголовно-исполнительной системы, фонды, организации инвалидов, народных промыслов, резиденты ОЭЗ и другие.

Поскольку льготы предоставляют власти региона, в заявлении нужно указать сведения о законе и заполнить:

- поля 5.6 — 5.6.3 по транспортному налогу;

- поля 6.4 — 6.4.3 по земельному.

В полях 5.6.3 заявления о льготе по транспортному налогу и 6.4.3 по земельному нужно указать так называемые «структурные единицы». Это статья, часть, пункт, подпункт, абзац или другие элементы регионального закона, устанавливающего льготу. В порядке заполнения заявления расписано, как заполнять эти поля.

Для каждой структурной единицы предусмотрено четыре знакоместа. Поле заполняют слева направо. Если реквизит имеет меньше четырех знаков, свободные знакоместа слева от значения заполнют нулями. Например, если соответствующая налоговая льгота в виде не облагаемой налогом суммы установлена статьей 2 пунктом 3 подпунктом «а» нормативного правового акта представительного органа муниципального образования, то поданной строке указывается 000200000003000а00000000.

Итоги

- Всем пенсионерам уменьшают кадастровую стоимость в налоговой базе на 6 соток. Для этого пенсионеру ничего не нужно делать, но он может выбрать, по какому участку получить вычет, если у него их несколько. Для этого подается специальное уведомление.

- На федеральном уровне для физических лиц практически нет льгот по земельному налогу.

- Большая часть местных властей освобождает от уплаты земельного налога полностью или в размере 1 000 000 пенсионеров, многодетные семьи, малоимущих граждан, инвалидов и др.

Какие категории граждан имеют право на получение льгот по земельному налогу

Вопрос предоставления гражданам льгот решается муниципалитетом, но не только. Они также даются федеральной властью. Все общегосударственные послабления перечислены в Налоговом кодексе.

Существующее раздвоение, несомненно, полезно. Ведь чем льгот больше, тем лучше для конечного получателя. Часто категории граждан, получающие налоговые привилегии, пересекаются на обоих уровнях. Речь идет о федеральных льготниках, куда входят:

- награжденные Орденом Славы и Герои Труда;

- ветераны войны 1941–1945 годов и участники других военных конфликтов;

- Герои России и Советского Союза;

- ликвидаторы катастрофы на Чернобыльской АЭС;

- люди, облученные радиацией;

- граждане с 1 или 2 группой инвалидности, инвалиды с детства или растящие детей-инвалидов;

- семьи, считающиеся многодетными.

Пенсионеры — обычные граждане и не имеют выдающихся заслуг или влекущих недееспособность физических изъянов, но старость накладывает отпечаток. Здоровье снижается, проявляются множественные заболевания. Да и усердный труд на протяжении всей жизни заслуживает уважения, поэтому им тоже предоставляют льготы при уплате земельного налога.