В связи с последними событиями и изменениями, коснувшимися работы пенсионной системы, стала очень востребованной и актуальной новая программа – индивидуальный пенсионный план Сбербанк. Финансовое учреждение предлагает своим клиентам, после выхода на заслуженный отдых воспользоваться одной из уникальных пенсионных программ и начать получать дополнительные доходы.

Несмотря на радужные перспективы, каждому пенсионеру хочется подробнее разобраться в данном предложении, а именно на каких условиях они могут принять участие в проекте и как в дальнейшем обналичивать накопления, размещенные на счете. Все этим моменты будут описаны в статье, дальше.

Что такое индивидуальный пенсионный план в Сбербанк?

Прежде чем перейти к условиям и основным моментам, касающимся работы с ИПП (индивидуальный пенсионный план), стоит разобраться в том, с чем клиенту вообще придется иметь дело. Фактически, речь идет о специальном соглашении, которое заключается между банком и новым участником НПФ (негосударственный пенсионный фонд), в отношении его пенсионных накоплений.

По правилам участия в проекте, клиент обязан не позднее указанных сроков, определенных договором, вносить необходимую сумму денег. В свою очередь, Сбербанк осуществляет инвестирование средств в надежные сферы, чтобы в дальнейшем пенсионер смог получить дополнительную прибыль. После оформления пенсионного пособия, участник программы может возвратить собственные сбережения совместно с начисленной доходностью. В качестве основных особенностей ИПП можно выделить следующие моменты:

- все средства могут быть переданы по наследству, чего нельзя сделать со страховой пенсией;

- накопления принадлежат только участнику проекта и не могут быть разделены с супругом в случае расторжения брачных отношений;

- на средства не может быть наложен арест, а также, они освобождены от любых взысканий.

Начисляемая прибыль регулярно прибавляется в общей сумме накоплений, причем процентная ставка по доходам зависит от того, насколько грамотно были инвестированы средства гражданина. Инвестиционный портфель состоит из: корпоративных облигаций (49-50%) и ценных бумаг федерального займа (29-30%).

Ирина Большакова

Банковский кредитный эксперт

За 1 минуту! Рассчитаем переплаты на калькуляторе. Предложим море выгодных предложений по займам, кредитам и картам, очень гибкие условия. Попробуем?)

Важно! Даже если дополнительные вложения у гражданина отсутствуют, процент все равно начисляется на уже размещенные на счете деньги.

Подобный вариант вложения денежных средств может быть выгоден лицам, относящимся к самозанятым группам населения, поскольку пенсия у них формируется в совсем ином порядке, нежели у обычных пенсионеров.

Условия пенсионного плана

Не секрет, что величина негосударственной пенсии, на получение которой может претендовать клиент фонда, напрямую зависит от общего размера накоплений. Когда речь заходит об индивидуальном плане «Универсальный», то можно выделить несколько основных условий его применения:

- Первый взнос – не меньше 1,5 тыс. руб.;

- Минимальная сумма для пополнения счёта – 500 руб.;

- Отсутствие жёсткого графика для совершения пенсионных взносов;

- Минимальный период выплаты накоплений – 60 месяцев;

- При кончине клиента НПФ «Сбербанк», его накопления переходят по наследству (по завещанию или по закону);

- Сумма, формирующаяся на счёте, остаётся неприкосновенной для других лиц, независимо от жизненной ситуации и различных обстоятельств.

Виды действующих программ

Разработкой направлений ИПП, сегодня предлагаемых россиянам, занимались специалисты финансового института России. Разнообразие предложений было необходимо, чтобы каждый пенсионер мог посмотреть разные варианты и выбрать тот, который будет удовлетворять все его потребности. Рассмотрим каждое из направлений подробнее.

Универсальный

Изучая действующие предложения, клиенту стоит обратить внимание на то, какова доходность и каков процент по определенному направлению. Наиболее комфортным вариантом является ИПП Универсальный. Здесь предусмотрен лишь один фиксированный взнос, а остальные платежи клиент может вносить по личному усмотрению.

Начальный размер вложения должен составлять 1500 рублей, а последующие пополнения – 500 рублей. График перечислений, система позволяет пользователю установить самостоятельно. Данный вариант предусматривает особые условия расторжения соглашения, о чем можно подробнее прочитать на сайте банка. Снять деньги будет можно, но только с определенными ограничениями.

Целевой

В рамках этого варианта, клиент получает возможность самостоятельно сформировать пенсионные накопления, с учетом периодичности и суммы платежей, процентной ставки и срока размещения суммы. В итоге должна получиться ежемесячная сумма, которой будет хватать на жизнь. Начальный взнос составляет – от 3 тыс. рублей, а последующие платежи – от 1000 рублей.

Важно! Период вклада не может составлять меньше пяти лет.

Гарантированный

До 2021 году такой вариант был доступен пенсионерам. Гражданин самостоятельно определял размер пенсии на 10 лет, с учетом чего, программа выполняла все необходимые расчеты. Сегодня программа не работает.

Комплексный

Данный вариант сегодня тоже недоступен, но ранее использовался пенсионерами, чтобы самостоятельно формировать взносы.

Индивидуальный инвестиционный план Универсальный

В Сбербанке на сегодня действует только указанная программа, условия по ней самые лояльные — только один фиксированный взнос, а сроки и дополнительные платежи — на усмотрение клиента, называется такой план — Универсальный. До 2021 года клиенты могли выбрать еще между двумя вариантами ИПП:

- Гарантированный: гражданин назначает желаемый размер пенсии на определенный период (от 10 лет). Исходя из этого, составляется график пополнений с конкретными цифрами и периодичностью.

- Комплексный: гражданин переводит накопительную часть пенсии в Сбербанк и самостоятельно формирует взносы. По окончании договора, получает два вида пенсионного обеспечения.

Условия ИПП Универсальный

Оформить в негосударственном фонде Сбербанка можно на условиях:

- Первичное внесение: от 1500 рублей, если планируете копить всего год — не меньше 60 тыс. руб.;

- Пополнения: от 500 рублей;

- График: на усмотрение клиента;

- Срок выплаты пенсии: от 5 лет.

Управлять накоплениями в Личном кабинете НПФ Сбербанк также просто, как и оформить его там.

Универсальный ИПП, как и прочие, предусматривает право наследования, но запрещает передачу накоплений третьим лицам, например, при разводе. Также средства по Универсальному плану не могут быть арестованы или взысканы судебными приставами.

Если клиент пожелает расторгнуть договор по Универсальному плану досрочно, возврат денег осуществляется по таким принципам:

- По прошествии менее 2 лет: до 80% собственных вложений;

- 2-5 лет: все свои внесения и половину начисленного за этот период дохода;

- Свыше 5 лет: накопления и доход в полной мере.

По другим индивидуальным планам действуют аналогичные условия досрочного расторжения.

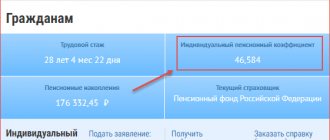

Как рассчитать пенсионный план

Чтобы определиться, стоит ли обращаться к ИПП, рекомендуется на калькуляторе Сбербанка предварительно рассчитать, какую сумму можно получить по окончании действия договора.

Рассчитать индивидуальный пенсионный план Сбербанка можно с помощью сервиса, расположенного на сайте. Указать нужно возраст, пол, величину заработной платы и размер ежемесячных внесений.

Рассчитать получится негосударственную пенсию и накопительную, которая начнет насчитываться после окончания моратория. Первая формируется из собственных отчислений, вторая – поступающих от работодателя — такова особенность работы калькулятора Сбербанка.

Обратите внимание, при оформлении индивидуального пенсионного плана Универсальный, вы не обязаны переводить свою накопительную пенсию в НПФ Сбербанка.

Рост инфляции по долгосрочным прогнозам, текущая прибыль фонда и иные необходимые параметры заложены в калькулятор, что позволяет рассчитать результат максимально точно. Принимать его как однозначный ответ нельзя, но он позволяет ориентироваться, на какие суммы стоит рассчитывать.

Как подключить пенсионный план

Оформить индивидуальный пенсионный план Сбербанка можно через несколько структур:

- Офисы Сбербанка;

- Офисы НПФ Сбербанк;

- Онлайн.

При личном обращении стоит взять паспорт и СНИЛС, которые нужны для заполнения заявления и подтверждения личности.

Чтобы подключить индивидуальный план онлайн, стоит определить программу на веб-сайте и кликнуть Оформить

В появившейся анкете указать:

- Паспортные сведения;

- Телефон и контактная информация;

- Сведения о себе;

- Сумма первой оплаты.

После происходит подтверждение по СМС (ввод полученного кода). Далее предлагают изучить соглашение о сотрудничестве и поставить отметку о согласии с его условиями. Следующий шаг – оплата взноса путем перевода с карты. Перечисление выполняется на отдельной странице по технологии 3D-Secure, где требуется указать карточные реквизиты и подтвердить паролем, присланным из банка.

По желанию, на следующем этапе можно подключить автоплатеж с карты Сбербанка. Для этого указать сумму и периодичность списания с карточки Сбербанка. Если этого не сделать, оплачивать потребуется самостоятельно через Сбербанк Онлайн, банкомат, на сайте НПФ, в кассах Сбербанка. Также можно оформить переводы с зарплаты в бухгалтерии по месту работы.

Размеры и периодичность взносов

Для владельцев ИПП банком предоставлены разные возможности внесения денег. Каждый вариант предполагает выполнение определенных действий:

- перевод с банковской карты или через личный кабинет индивидуального пенсионного плана Сбербанка;

- через кассу, в отделении банка;

- обратившись к бухгалтеру по месту занятости, чтобы накопительные суммы зачислялись в НПФ Сбербанка.

Сумма к внесению определяется индивидуальным планом, который был изначально выбран клиентом.

Надежные инвестиции в интернете

Посмотрели: 841

Об актуальности пенсионных накоплений

Задуматься о своём будущем заранее очень важно, вот почему я решил поднять актуальную тему пенсионных накоплений.

Индивидуальный пенсионный план (ИПП). Что это?

Индивидуальный пенсионный план или, сокращённо, ИПП, представляет собой уникальный способ, позволяющий продолжить привычный стиль жизни даже после выхода на пенсию и завершения работы. С его помощью можно сформировать пенсию, размер которой вы выбираете самостоятельно, за счёт личных взносов и инвестиционного дохода.

Преимущества индивидуального пенсионного плана

Простой и понятный способ для формирования достойной пенсии

- Возможность самостоятельно выбирать наиболее удобный режим для осуществления накоплений.

- Создание залога на будущее.

- Возможность передачи накоплений по наследству.

- Возможность оформления налогового вычета.

- Полная открытость и прозрачность, благодаря отслеживанию взносов в личном аккаунте пользователя.

- Начисление инвестиционного дохода на накопленную сумму со стороны Фонда.

- Возможность полной автоматизации процесса накоплений за счёт подключения автоплатежа.

Оплачивать регулярные взносы можно любым удобным способом из трёх доступных вариантов –

- С помощью банковской карты, в личном аккаунте или через мобильное приложение банка.

- Через Сбербанк-Онлайн.

- Через любое отделение банка.

Банк предлагает две разновидности индивидуальных пенсионных планов – универсальный и целевой план. Расскажу, в чем состоят особенности каждого из них.

- Универсальный план.

Данный план предполагает, что вы самостоятельно вносите взносы, размер которых не регулируется. Вы получаете негосударственную пенсию. Фонд Банка увеличивает существующие накопления благодаря полученному от инвестиций доходу. Итоговый размер пенсии зависит от объёма накопленных средств.

Универсальный план характеризуется следующими параметрами –

Размер первоначального взноса – минимум 1 500 рублей.

Размер периодических взносов – минимум 500 рублей.

Периодичность уплаты взноса – не регламентирована.

Срок выплаты пенсии – 5 лет и больше.

Особенности – накопленные средства могут передаваться по наследству, они не подлежат разделению в случае развода.

Возможность досрочного возврата внесённых денежных средств – спустя два года вы можете вернуть весь объем сделанных взносов и половину инвестиционного дохода. Спустя пять лет – весь объем сделанных взносов и инвестиционного дохода.

- Целевой план.

Данный план предполагает возможность самостоятельного формирования пенсии. Вы можете делать взносы в любом размере и так часто, насколько пожелаете.

Если общий размер уплаченных взносов будет составлять более двенадцати тысяч рублей в год, то размер минимальной пенсии будет рассчитываться, учитывая нормативную доходность.

Фонд Банка увеличит накопления благодаря инвестиционному доходу.

Целевой план характеризуется следующими параметрами –

Размер первоначального взноса – минимум 2 000 рублей.

Размер периодических взносов – минимум 1 000 рублей.

Размер взносов для формирования собственных средств – 1,5%.

Период выплаты пенсии – 15 лет.

Особенности – накопленные средства могут передаваться по наследству, они не подлежат разделению в случае развода.

Возможность досрочного возврата внесённых денежных средств – если вы хотите вернуть денежные средства менее чем через два года, то получите 80% от размера взносов. Спустя два года вы можете вернуть 98,5% сделанных взносов и половину инвестиционного дохода. Спустя пять лет – 98,5% сделанных взносов и 80% инвестиционного дохода.

Инвестиционная деятельность НПФ Сбербанка

Сбербанк строго придерживается стратегии инвестирования, основная цель которой состоит в возможности достижения оптимального размера прибыльности и надежности.

Кроме того, банк регулярно публикует все показатели работы на официальном сайте. Работа Фонда находится под контролем надзорных организаций, включая совет директоров Фонда, управляющие компании и так далее.

Кроме того, Фонд отличается надежностью и высокой степенью профессионализма. Фонд банка видит в числе своих партнеров исключительно надёжные управляющие компании, которые утверждены советом фонда.

Также нельзя не отметить надёжность хранения средств и их доходность. Вся стратегия, которой придерживается в своей работе Фонд, направлена на сохранение капитала и его прибыльность.

Как оформить получение негосударственной пенсии

Для перевода накопительной части пенсии необходимо выполнить несколько простых действий –

- Заключить договор. Для этого нужно обратиться в офис негосударственного пенсионного фонда банка. Для оформления документов вам понадобится паспорт и СНИЛС.

- Оформить заявление о переходе в негосударственный пенсионный фонд банка. Это можно сделать либо в отделении ПФР, либо с помощью портала Госуслуг.

- Чтобы узнать статус договора, зарегистрируйтесь в личном кабинете на официальном сайте Фонда.

Подробные условия и образцы заявлений представлены на официальном сайте Фонда.

Причины выбора НПФ банка

- Большое количество граждан, доверяющих банку.

- Высокий рейтинг надёжности.

- Инвестиции банка исключительно в надёжные ценные бумаги.

Условия досрочного расторжения договора НПО

Если вы решили расторгнуть договор НПО и получить обратно выкупную сумму, то это можно сделать до того как будет назначена негосударственная пенсия. Для этого нужно обратиться в в Фонд банка и предоставить нужные документы. Размер выкупной суммы зависит от объёма сделанных взносов и продолжительности действия договора. Однако прежде чем решить расторгнуть договор, важно серьезно обдумать все свои действия.

Заключение

НПФ Сбербанка представляет собой один из вариантов формирования своей будущей пенсии. Очень важно задуматься над этим вопросом заранее, чтобы обеспечить уверенность в завтрашнем дне.

(Visited 135 times, 1 visits today)

Оцените пожалуйста статью и оставьте ваше мнение в комментариях

[Total: 1 Average: 5]

Это может быть интересно:

Сбербанк России | Как развивалась крупнейшая кредитно-финансовая организация в РФ и СНГ

Дебетовая карта Alfa Travel обзор и отзывы

Дебетовые карты с кэшбэком на АЗС

Кредитные карты с кэшбэком на АЗС

Инфляция | Виды и причины инфляции | Последствия инфляции в России и мировой экономике

Где быстро занять деньги до 100 000 рублей | ТОП 10 микрозаймов до 100 000 рублей

Дебетовая карта Opencard | 3% кэшбэк за все + бесплатное обслуживание

Сбербанк инвестиции отзывы и обзор | Онлайн инвестиции в акции, облигации, фонды и драгметаллы

Как оформить ИИП в Сбербанке?

Чтобы оформить ИПП в Сбербанке, потребуется выполнить несколько несложных действий, однако сначала нужно определиться подходящим способом:

- Лично обратиться в отделение банка по месту проживания.

- Посетить отделение НПФ Сбербанка. Такие офисы есть не везде, поэтому данный вариант доступен не всем россиянам.

- Воспользоваться сайтом НПФ Сбербанка и оформить свое участие в проекте онлайн. Нужна карта банка и доступ в Сеть.

Важно! Сбербанк в качестве доп. бонусы все вложенные средства клиентов страхует. Это выступает в роли дополнительной гарантии по сохранности денег.

Документы

Для оформления ИПП обязательно нужны дополнительные документы. В частности нужно подготовить такие бумаги:

- Паспорт гражданина РФ.

- Удостоверение пенсионера.

- Заявление.

После оформления договора, клиенту придется подписать данный документ. Возможно, потребуются дополнительные бумаги из ПФР, но обычно, приведенного списка достаточно.

Работа фонда после 2021 года: изменения

В Сети много отрицательных отзывов, связанных с техническим сбоем в системе. Он наблюдался в период с 2015 по 2021 гг., когда НПФ Сбербанка переходил на технологию автоматического перевода накопительной части пенсии из ПФР (без визита в отделение Пенсионного фонда).

До 2021 года клиенты после заключения договора в офисе банка для окончательного перевода накоплений в негосударственную компанию должны были прийти в ПФР и написать заявление. Но более 1/4 из вкладчиков проигнорировали этот шаг. В итоге их договоры так и остались на стадии оформления.

Отзывы о переводе пенсии в НПФ Сбербанка в данном случае свидетельствуют о том, что не все клиенты были проинформированы о необходимости посещения ПФР после заключения договора. Это является минусом в работе сотрудников Сбербанка.

В 2021 году проблемы с переходом в НПФ практически не было, так как фонд стал автоматически передавать данные после заключения договора с клиентом. Это улучшило мнение граждан о переходе в негосударственную пенсионную организацию.

Как осуществляются выплаты?

После достижения определенного возраста клиенту уже можно подавать заявление на получение пенсионных накоплений. Бланк стандартного заявления находится в личном кабинете НПФ. Останется его лишь скачать и заполнить. Важно указать в нем данные паспорта и номер договора о сотрудничестве.

Денежные суммы, накопленные гражданином, подлежать перечислению на счет или карту, указанную в обращении. Порядок выплат следующий:

- первая выплата будет осуществлена в течение месяца после подачи заявки;

- последующие платежи поступают ежемесячно;

- когда платеж оказывается меньше минимальной пенсии, то выплаты производятся поквартально;

- на руки клиент может получить еще и пенсионную карту от Сбербанка.

В целом, участие в проекте очень выгодно для будущих пенсионеров и позволяет накопить достаточную сумму денег для комфортного проживания.

Личный кабинет

Клиентам, которые заключают со Сбербанком договор на индивидуальный пенсионный счет, сотрудники подключают:

- Мобильное приложение Сбербанка Онлайн;

- Мобильное приложение НПФ;

- Личный кабинет НПФ Сбербанка.

В любом из этих сервисов удобно пополнять ИПП и контролировать рост своей будущей пенсии. Вход доступен через электронную почту, по номеру мобильного телефона или вводом СНИЛСа.

Для владельцев ИПП в Сбербанке в Личном кабинете или мобильном приложении доступно:

- пополнять счет;

- отслеживать историю операций пополнения;

- подключение услуги автоплатеж для уплаты периодического взноса в автоматическом режиме равными суммами;

- доступ к счету с мобильного телефона, планшета, ноутбука или компьютера из любой точки мира.

Пополнять индивидуальный пенсионный счет Сбербанка можно:

- безналичным переводом между своими счетами в Сбербанке;

- при помощи автоплатежа;

- с карты через терминалы самообслуживания, банкоматы или у кассира;

- перечислением через бухгалтера той организации, где трудоустроен будущий пенсионер;

- переводом средств, находящихся на счете в другом банке.

Доходность по своему ИПП клиенты Сбербанка могут отслеживать в личном кабинете. Данные за предыдущий год размещаются до истечения II квартала текущего года.

Оформление налогового вычета

Каждый клиент банка, владеющий ИПП должен знать, что он вправе получить налоговый вычет. Сумма к возврату равняется 13% от стоимости внесенных денежных средств. Максимально возможная выплата, которую может получить вкладчик, составляет 15600 рублей из расчета, что за год, клиентом будет внесено на счет порядка 120 тыс. рублей.

Оформление налогового вычета осуществляется по месту официальной занятости, причем помимо заявления придется подать еще и дополнительный пакет документации, в том числе и справку по форме 3НДФЛ.

Важно! Выплата налоговой суммы происходит по банковским реквизитам, указанным заявителем в поданном заявлении.

Индивидуальный инвестиционный план Сбербанка — что это

Это договор с НПФ, в рамках которого клиенту открывается именной пенсионный счет, на который он вносит собственные денежные средства в сроки и в размерах, установленных договором конкретной программы.

Деньги, которые Сбербанк получает от физических лиц, инвестируются с целью получения прибыли в рыночные инструменты с минимальным риском — это гарантирует дополнительный, так называемый, инвестиционный доход.

Оформив пенсию, клиент возвращает свои сбережения, а также накопленный доход в форме ежемесячных платежей. Это позволяет ему получить дополнительную финансовую поддержку при выходе на заслуженный отдых. Стоит ли обращаться к такому способу финансирования своего будущего, каждый вправе решить сам.

Средства, которые размещены в рамках индивидуального пенсионного плана Сбербанка:

- Наследуются по закону — в отличие от страховой пенсии;

- Не подлежат разделу при разводе;

- Не могут быть арестованы, на них не может быть обращено взыскание.

Управлять накоплениями можно через Личный кабинет на сайте НПФ Сбербанк

Полезно знать: Страховая и накопительная пенсия — в чем разница.

Доходность ИПП Сбербанка в 2021 году

Насколько выгоден индивидуальный пенсионный план, зависит от ряда причин:

- В первую очередь от размера собственных вложений и длительности их размещения. Чем раньше лицо начнет формировать накопления, тем большая величина будет на его счету к старости.

- Во вторую очередь — от успешности инвестиционной стратегии. Все, что она сможет заработать за расчетный период (обычно это — календарный год), прибавляется к собственным средствам вкладчика, размещенным на индивидуальном инвестиционном счету Сбербанка.

По прогнозам, к 2021 году средняя доходность НПФ в процентах составит не мене 8% в год. Тенденция инвестиционной деятельности говорит о стабильном ежегодном приросте.

Налоговый вычет по индивидуальному пенсионному плану

Каждый владелец пенсионного счета в рамках ИПП Сбербанка имеет право получить налоговый вычет в размере 13% от внесенных средств — это еще один плюс самостоятельного формирования пенсии:

- Максимальный размер вычета в год — 15,6 тысяч рублей в год (т.е. от 120.000 внесенных на счет);

- Вычет оформляется гражданам, имеющим официальное место работы на основании пакета документов (в т.ч. декларации 3-НДФЛ) по итогам года:

Выплата произойдет однократным переводом на банковский счет.

Обратите внимание на два ограничения:

- За год нельзя вернуть больше, чем лицо оплачивает налогов (13% от заработной платы).

- Сумма 120 тыс. — это совокупный лимит на все типы вычетов (в т.ч. за обучение и лечение), поэтому в реальности от может получить меньше:

Выплата накопительной пенсии

Несмотря на то, что выплаты пенсионных накоплений из НПФ производились пока ещё небольшому числу граждан, следует обратить внимание на негативные моменты, связанные с данным аспектом. Претензии клиентов к фонду зачастую обусловлены задержками причитающихся выплат. Надо учесть, что подобные проблемы возникают не только у НПФ Сбербанка. Практически все лидеры данного рынка испытывают порой некоторые трудности с соблюдением положенных сроков при осуществлении выплат. Однако накопительная пенсия страхователям всё равно выплачивается – без какого-либо обмана.

Как и где оформить

Существует несколько вариантов оформления индивидуального плана в НПФ СБ РФ. Осуществление перевода накопительной части пособия в негосударственную корпорацию СБ РФ не составляет труда. Будущие пенсионеры могут открыть вкладной счет через следующие организации:

- любое отделение СБ РФ;

- близлежащий офис НПФ СБ РФ;

- официальную страницу фирмы, с авторизацией в Личном кабинете.

Офис НПФ Сбербанка

При наличии в городе офиса Сбербанк – Пенсионный Негосударственный Фонд процедура открытия ИПП и перечисления денег осуществляется просто. Для перевода накопительной части пособия нужно составить заявку в ПФ РФ и отнести ее в местное отделение организации. После принятия положительного решения о переводе средств в НПФ СБ РФ нужно действовать в такой последовательности:

- Лично посетить отделение корпорации, имея при себе паспорт и СНИЛС.

- Подобрать совместно с сотрудником компании самый выгодный план.

- Разработать график платежей, установить величину взносов.

- Составить и подписать документ.

Онлайн на официальном сайте

Граждане, экономящие время, могут заключить договор о перечислении финансов и формировании будущей пенсии на официальной странице организации. Для этого нужно действовать по такому алгоритму:

- Зайти на сайт организации.

- Пройти процедуру регистрации в Личном кабинете.

- Подобрать самый выгодный ИПП.

- Сформировать бланк договора, заполнив нужную форму.

- Оформить заявление о перечислении средств.

- Отправить деньги и отслеживать их накопление на счете.

Отделение Сбербанка

Если нет возможности использовать дистанционный доступ или по месту жительства гражданина нет отделения НПФ, то можно отправиться в близлежащий офис СБ РФ. Квалифицированные сотрудники помогут выбрать оптимальный ИПП, подходящий график перечисления денег и величину платежей. Для оформления контракта потребуется такой же набор документов, как при посещении офиса НПФ СБ РФ. Процедура заключения соглашения аналогична протоколу, принятому в фонде.