Так, что же такое накопительная часть пенсии? По задумке реформаторов НПФ и УК должны вложить полученные отчисления в выгодные проекты, что затем принесёт прибыль. Обычно ставки по этим отчислениям выше от роста темпов инфляции. Это должно позволить не только сберечь отчисленные средства, но и путём выгодного их вложения получить значительную прибыль по ним.

Немного о реформах

Пенсионная реформа стартовала в 2002 году. Был принят целый пакет документов по реформированию пенсионной системы России, который затем неоднократно дополнялся и изменялся. Именно тогда и появился термин «накопительная пенсия». До начала 2008 года ставка отчислений составляла 20% и делилась на три части: 6% – базовая, 10% – страховая и 4% – накопительная. С 01.01.2008. Страховая – 8 и 6% – накопительная.

Частные предприниматели платят 10% страховой и 4% – накопительной.

- Базовая часть со временем стала называться фиксированной частью страховой – это гарантированные выплаты, своеобразный социальный стандарт, обязательство государства перед социально незащищенными слоями населения. На эту часть пенсии может претендовать каждый гражданин, достигший пенсионного возраста и имеющий трудовой стаж более 5-ти лет.

- Страховая пенсия – это та часть отчислений за весь период трудовой деятельности, которая суммируется и образовывает пенсионный капитал каждого трудящегося.Ежегодно она индексируется государством, что позволяет сохранить пенсионный капитал. Именно эти деньги идут на выплаты сегодняшним пенсионерам. Перенаправление в 2010 году базовой части позволило государству тогда выполнять обязательства перед гражданами в полном объёме без привлечения дополнительных средств. Сегодня суммы, выплачиваемые работодателями, не позволяют обеспечить её в полном объёме. И для проведения выплат направляются дополнительные деньги из федерального бюджета. Это обусловлено сложной демографической ситуацией, которая предполагает на 1 работающего – 1 пенсионера. Выход из сложной ситуации реформаторы увидели в преобразовании страховой в накопительно-страховую.

- При этом, появилось такое понятие, как накопительная часть пенсии. В отличие от страховой части, которую накопительной можно считать условно. Накопительная часть представляет «живые деньги», которые можно вложить в негосударственный пенсионный фонд либо же в управляющую компанию.

Куда перевести накопительную часть пенсии

Каждый гражданин, обладающий пенсионными сбережениями вправе вверить управление ими:

- Пенсионному фонду РФ, выбрав:

- УК, заключить договор соответственно с предложенной инвестиционной программой;

- УК- Внешэкономбанк.

- Негосударственный пенсионный фонд (НПФ).

Менять УК без труда можно каждый год, просто следует отправить нужное прошение в ближайшее отделение ПФР.

НПФ и УК в чём различие? В случае если накопления были доверены УК, тогда ПФР учитывает пенсионные средства и определяет результаты от их инвестирования. В случае если капитал доверен НПФ, то учёт средств, размер и выплаты регулируются самой НПФ.

Переводы сбережений в негосударственный пенсионный фонд могут позволить выгодней вложить накопления, соответственно в будущем получать большие отчисления. Перевести деньги в НПФ не так сложно, требуется лишь выбрать фонд и подать заявку о вступлении. Главным образом все клиенты НПФ обращают внимание на доходность инвестиций, это главнейший показатель, и он самый важный.

НПФ обязан:

- Действовать созвучно с негосударственным пенсионным обеспечением на основании договора негосударственного пенсионного обеспечения (НПО).

- Брать на себя обязательства страховщика согласно с указом «ОБ обязательном пенсионном страховании в РФ».

Многие считают, что вступление в НПФ слишком рискованно и что этот шаг может привести к потере всех накоплений. Это не совсем так. Многие НПФ работают уже достаточно долго и успели себя хорошо зарекомендовать, показали свою надёжность за долгие годы. Кроме этого, деятельность НПФ строго контролируется государством.

НПФ призван:

- Улучшить качество обслуживания пенсионеров и застрахованных лиц.

- Сделать пенсионную систему максимально эффективной.

Достаточно сложно сориентироваться во всех фондах, предлагающих свои услуги. Серьезно изучив вопрос можно сделать объективный, а главное, правильный выбор. Важнейшие показатели, на которые следует обратить внимание — это надёжность и доходность фонда. Если данные показатели будут высокими, то скорый рост накоплений гарантирован.

Нужно ли переводить накопительную часть

Такие действия позволят не только сохранить, но и увеличить пенсионные накопления. Здесь возрастают риски потери денег, так как при неправильном их вложении можно потерять всю сумму процентов, государство компенсирует только вложенные деньги.

Контроль, за вложением НПФ или УК отчисляемых средств, осуществляет сам плательщик – это могут быть электронные отчёты, или в бумажном варианте присланные один раз в год. Приняв решение поменять управляющую компанию, необходимо будет обратиться с заявлением в пенсионный фонд России, что и станет основанием для перехода в другую УК.

Но здесь есть один нюанс, по страховым отчислениям государство ежегодно проводит индексацию, ориентированную на рост инфляции, а вот по страховым вкладам таковой нет.

И ещё – в случае банкротства НПФ или УК государство гарантирует возврат только вложенной суммы. Здесь риски берёт на себя плательщик. Он может получить больше, а может и потерять.

Получить всю накопленную сумму можно как сразу, так и частями. Так, после достижения пенсионного возраста можно написать соответствующее заявление и получить всю сумму в течение 90 дней или получить её несколькими частями на протяжении определённого периода. В случае если, например, страховая пенсия невелика, можно получать как доплату к основной.

Накопительная часть пенсии это личные средства и в случае смерти плательщика она переходит к его наследникам.

Для получения средств достаточно предоставить необходимые документы.

Многие работники так и не решились или не захотели выбирать. Их накопительная часть находится в ПФР. Возможность выбирать самостоятельно, куда вложить накопительную часть пенсии действует до конца 2015 года. После этого по умолчанию все средства будут направляться в Пенсионный фонд России. Кроме того, средства из УК также будут перенаправлены в ПФР. Однако трудно сказать, во что это выльется для тех граждан, которые заключили такие договоры.

Куда перевести накопительную часть пенсии

Достаточно сложно сориентироваться во всех фондах, предлагающих свои услуги. Серьезно изучив вопрос можно сделать объективный, а главное, правильный выбор. Важнейшие показатели, на которые следует обратить внимание — это надёжность и доходность фонда. Если данные показатели будут высокими, то скорый рост накоплений гарантирован.

Стоит уточнить, что самые доходные фонды не всегда пользуются большой популярностью и являются самыми надёжными. В качестве примера можно привести фонд «Империя» предлагавший в 2015 году наиболее привлекательные условия. Их доходность составляла 24%. Но агенты «Эксперт РА» отозвали их рейтинг надежности ещё в 2008 году.

Способы перевода

А пока есть три варианта вложения накопительной части пенсии:

- Оставить отчисляемые суммы в Пенсионном фонде России, для этого не нужно никуда ходить и ничего писать. Правда, не будет и информации о том, куда и как вложены эти суммы, но есть надежда, что к выходу на пенсию они будут сохранены, ибо гарантом их сохранности выступает государство.

- Не бюджетный пенсионный фонд. Подписавший с ним договор передаёт свои накопления в его собственность, и сможет сохранить страховую сумму. Это надёжные фонды, работающие с малым риском, так как НПФ может инвестировать только в государственные и ипотечные ценные бумаги, то вряд ли удастся значительно увеличить сбережения. При этом нужно помнить, что государство не гарантирует возврат этих денег в случае банкротства НПФ.

- Самый доходный, но и самый рискованный это доверить свои отчисления Управляющей компании, которая инвестирует их в потенциально высокодоходные инструменты фондового рынка. И, хотя, здесь самый высокий риск невозврата средств, государство выступает гарантом основной суммы.

Кому положено

Пенсионный же Фонд предлагает условием выплаты с этой части при скоплении еще более весомой суммы. Таким образом, накопительная пенсия будет начисляться лишь тем пенсионерам, у которых ее уровень на 20% превышает установленный прожиточный минимум для пенсионера. В среднем накопления должны быть не меньше 440 тыс. рублей. К тому же каждый год Минтруд увеличивает период дожития. С 2021 года этот период будет уже составлять не 21 год, а 27 лет.

Идея заморозки

Это может сделать гражданин, который вышел на пенсию. Раньше пенсионного возраста на пенсию могут выйти по разным причинам, например, военнослужащие или работники балета. В других случаях пенсионные накопления снять нельзя. В связи с тем, что пенсионные фонды начисляют доход денег, который приносят средства из накопительных частей пенсий, один раз в год, 1 марта, то лучше всего снимать деньги после этого числа.

Второй способ предполагает передачу права на пользование отчислениями в управляющую компанию. Она осуществляет в соответствии со своим уставом финансовое управление вкладами своих клиентов (доверительное управление).

О выборе фонда

Так называемые «молчуны», ещё могут разместить свою часть накопительной пенсии на негосударственном пенсионном фонде, им такая возможность предоставляется до конца 2015 года. Но тут нужно задуматься, куда лучше вкладывать деньги.

При выборе негосударственного фонда нужно учесть сразу несколько показателей. Такие фонды, как правило, выкладывают информацию о своей деятельности в свободный доступ и это первый показатель надёжности.

Среди других нужно рассматривать:

- Средний показатель пенсионной доходности за несколько лет. Показатель за один год может существенно отличаться от своего предшественника, а вот средний, скажем за 5 лет, будет показателем удачного инвестирования.

- Показатель надёжности уже высчитывается не один год. И хотя это очень относительное качество для людей, НПФ имеют свой рейтинг надёжности. Самый высокий балл – это А++. Рассматривая претендентов, на этот рейтинг стоит посмотреть обязательно.

- Одним из важных критериев является продолжительность существования фонда на рынке услуг. Здесь всё понятно: чем дольше существует фонд, тем более он надёжен.

- Важным также нужно считать размер денежных средств, находящихся в распоряжении фонда. Так, одним из приёмов не очень честных фондов есть заявление о высокой доходности, но при этом в его распоряжении находятся сбережения только 40 клиентов. Чем больше клиентов уже доверили свои средства этому фонду тем, скорее всего, ему можно больше доверять.

Куда отчисляется и где храниться накопительная часть пенсии, как выяснить в каком фонде я нахожусь

Также не рынке достаточно хорошо работают и компании с более низким рейтингом (B+, C+). Но данный показатель отражает основные недостатки подобных организаций, например, низкий показатель надежности, минимальная доходность в данном отчетном году и прочее.

Цель перевода накопительной пенсии в НПФ

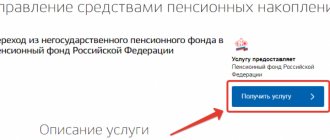

Самый легкий способ узнать, куда отчисляются мои пенсионные деньги помимо обязательных страховых выплат – это отправить запрос по интернету. Следует быть внимательным, так как в сети развелось множество фиктивных сайтов. Они просят человека перевести определенную сумму денег взамен на информацию о НПФ. Негосударственные пенсионные организации также предоставляют своим клиентам все необходимые данные через интернет. Клиент имеет право отправить запрос на электронную почту НПФ и получить ответ. Некоторые организации создали на официальных сайтах личные кабинеты, где гражданин может проверить свой счет. Проследить куда идут деньги пенсионных накоплений можно через госуслуги. На портале государственных услуг размещена информация не только о пенсионных накоплениях. Там можно узнать обо всех действующих на территории России услугах от государства. Для этого необходимо пройти процедуру регистрации на сайте. Человек сам выбирает логин и пароль, которым управляет только он. Как узнать где находятся пенсионные накопления через портал? Для начала в поисковике вводим название «Портал государственных услуг». Зарегистрированный пользователь открывает стартовую страницу портала и, действуя по инструкции, создает запрос на получение информации.

Рекомендуем прочесть: Льготы в смоленске ветеранам труда рф

Граждане РФ вправе самостоятельно управлять одной из частей пенсии — накопительной. Регулярно перечисляя взносы на свой счет в течение трудовой деятельности, можно приумножить размер будущего пособия. Перевод пенсионных накоплений в НПФ имеет как положительные стороны, так и определенный риск. К выбору финансового учреждения нужно подойти ответственно, изучив рейтинг фондов, их надежность и доходность. Подробнее об этом читайте в нашей статье.

Алгоритм перевода

Для перевода накопительной части пенсии осталось совсем немного времени и поэтому нужно поспешить, чтобы успеть до 31 декабря 2015 года. После этой даты все накопительные средства «молчунов» будут присоединены к страховой части пенсии.

Чтобы всё-таки привести средства в не бюджетный фонд или же управляющую компанию необходимо проделать следующее:

- Просмотреть необходимую информацию и выбрать, куда вложить накопительные средства.

- Обратится в выбранный НПФ сначала для консультации, а получив всю необходимую информацию обдумать её, внимательно изучить проект договора, проверить наличие необходимой документации и лицензий.

- Заключить договор с НПФ или УК на обслуживание или обязательное пенсионное страхование.

- Обратится в клиентскую службу Пенсионного фонда России по месту жительства для подачи заявления о выборе НПФ или же УК.

Накопительная часть пенсии: куда лучше перевести

Рейтинг, предложенный нами в этой статье, не является рекламным и основан исключительно на информации из Центрального банка России. Мы отобрали десятку крупнейших НПФ по количеству вкладчиков и доходности пенсий из 68, на которых у финансового регулятора имеются проверенные данные. Управляющие компании в обзоре не учитывались.

НПФ можно поделить на группы в зависимости от:

- собственного имущества;

- капитала и резервов;

- имущества для обеспечения уставной деятельности;

- пенсионных резервов и накоплений (по балансовой либо рыночной стоимости);

- количества застрахованных граждан и числа лиц, получающих пенсионные выплаты;

- доходности инвестирования накоплений.

По количеству клиентов опережает НПФ Сбербанка. Это объясняется тем, что у компании самая широкая сеть филиалов по всей стране. Рейтинг лучших будет выглядеть так:

Номер в рейтинге

Количество клиентов (человек, по данным ЦБ РФ за 9 месяцев 2021 года)

По доходности топ-10 выглядит совсем иначе. А ведь именно по доходности мы в первую очередь оцениваем фонд, так как управление накопительной частью пенсии призвано приносить доход):

Номер в рейтинге

Наименование НПФ

Доходность инвестирования пенсий (%, по данным ЦБ РФ за 9 месяцев 2021 года)

Нюансы и советы

Отказаться от накопительной части можно по умолчанию, если не писали раньше заявления на перечисление её в НПФ или УК. В этом случае она будет присоединена к страховой.

Если заявление о перечислении в НПФ было хотя бы раз написано. Нужно прийти и написать заявление об отказе от такового перечисления. И накопительная часть тоже будет присоединена к страховой.

Воспользоваться накопительной системой могут только лица, родившиеся после 1967 года, граждане, родившиеся раньше, таковой возможности лишены.

Оставшись «молчуном» и позволив перевод накопительной части пенсии в страховую тем самым можно просто дольше работать при более высокой заработной плате – это даст возможность при выходе на пять лет позже получить пенсию примерно на 45% выше. При этом возрастёт и размер страховой пенсии, ведь накопительные взносы будут перечисляться сюда же.

онлайн оформление за 5 минут

Заморозка накопительных пенсий позволила государству привлечь значительные денежные суммы на решение текущих проблем. Продлить её планируется ещё, как минимум, на пару лет. Такой шаг позволяет обеспечить финансовое содержание лиц, уже достигших пенсионного возраста. Но вот для граждан, которые сегодня находятся в трудоспособном возрасте, такое положение не несёт ничего хорошего.

Кому положена накопительная часть пенсии

Однако, кроме пенсии страховой, существует еще и накопительная. Она формируется за счет все тех же взносов. При этом на накопительную часть пенсии направляются денежные средства в размере 6%, в то время как на страховую уже 16%. В целом, граждане, за небольшим исключением, сами выбирают то, формировать им накопительную часть пенсионных выплат или нет.

Связано это с тем, что с 1 января 2021 года вступил в действие федеральный закон, который регламентирует, что прием заявлений застрахованных лиц о переходе в НПФ или ПФР, включая досрочный переход, а также уведомлений о замене страховщика и отказе от смены страховщика теперь осуществляется двумя способами. Первый: в форме электронного документа через портал государственных и муниципальных услуг. Второй: обратившись лично или через представителя в клиентские службы Пенсионного фонда РФ. Ни НПФ, ни МФЦ заявления такого содержания не принимают.

В случае если Вы формировали свои пенсионные накопления в НПФ, то и за выплатой средств вам следует обращаться в этот фонд. Вопрос, в каком виде она будет назначена – как единовременная, срочная или накопительная – будет решен, когда в результате расчетов станет ясно, превышает ли размер накопительной пенсии 5% порог общей суммы страховой и накопительной пенсии вместе взятых. Если размер накопительной пенсии окажется меньше указанной доли, то сумма пенсионных накоплений назначается в виде единовременной выплаты.

Подписка на новости

Будьте внимательны! Переводить пенсионные накопления без потерь инвестиционного дохода можно не чаще, чем один раз в 5 лет. Например, в 2021 году переводить средства пенсионных накоплений без потерь выгодно только тем гражданам, которые последний раз писали заявление о выборе страховщика в 2021 году. То же самое и для «молчунов», то есть тех, кто никогда не переводил свои пенсионные накопления. Им рекомендуется подавать заявление о досрочном переходе в НПФ только в 2021 году. Если же решение поменять страховщика принимается ранее указанного срока, часть инвестиционного дохода будет потеряна.

В целом государство, частные УК и НПФ работали одинаково: результаты падали и поднимались синхронно, обычно вместе с инфляцией. Видны два кризисных периода, когда инфляция росла, а доходность падала: 2021 и 2021 годы.

Рекомендуем прочесть: Как считать отпуск в рабочих днях

Я десять лет работаю в системе пенсионного страхования и слежу за основными изменениями. В статье расскажу о результатах работы обязательного пенсионного страхования. Объясню, зачем нужна накопительная пенсия, где она лежит, куда и зачем ее можно перевести в 2021 году и как она влияет на будущую пенсию.

Что такое накопительная пенсия

Лучшие НПФ немного обгоняют рост цен. В целом различия небольшие, на длительном отрезке времени большинство фондов работают одинаково — дают доходность 5—10% годовых. Между ними нет пропасти в десятки процентов. Это потому, что негосударственные пенсионные фонды не могут взять и вложить все деньги в акции одной компании или купить сколько угодно валюты.

Как уже было отмечено ранее работодатели выплачивают в Пенсионный фонд 22% от з/п сотрудников, 6% из которых направлялась на формирование пенсионных накоплений их сотрудников. В 2021 году Правительство было вынуждено заморозить накопительную часть пенсий из-за санкций, наложенных на страну. Заморозка средств означает, что теперь 6% не направляется в НПФ, а также расходуется на выплаты сегодняшним пенсионерам. Правительство планирует отказаться от обязательных выплат на накопительную часть пенсий и предложить гражданам страны самостоятельно формировать дополнительную накопительную часть их пенсий. Страховые взносы работодателей будут сохранены для формирования выплат пенсионерам сегодняшнего дня. Накопительная часть будет формироваться самими россиянами.

Варианты проведения дальнейшей пенсионной реформы

ИПК будет направляться в НПФ, которые будут инвестировать деньги в проекты, которые принесут дополнительный доход. Пенсионная реформа проводится для того, чтобы юное поколение, которое только вступает на трудовой путь, понимало, как до старости им сформировать еще дополнительную пенсию, к той, которая будет выплачиваться государством. Страховая пенсия будет существовать и далее. ИПК станет дополнительной выплатой россиянам, достигшим пенсионного возраста.Размер этой пенсии будет полностью зависеть от самих граждан, которые не только будут определять размер отчислений, но и выбирать НПФ для вложений денежных средств.

Куда будет направляться ИПК

Большинство граждан страны в связи с тем, что была проведена первая часть пенсионной реформы с увеличением срока выхода на пенсию, негативно принятая населением, считает, что на уже накопленную часть пенсий будет проведено обнуление. Глава Минфина А. Силуанов утверждает, что обнуляться ничего не будет, а накопления будут проводиться к уже сформированным ранее средствам. Возможно проведение двух вариантов с уже накопленными ранее средствами:

Сегодня выплата по старости любого гражданина России состоит из двух частей: страховая и накопительная. И последней мы можем до определенных пределов распоряжаться. Нет, забрать ее домой и копить там не получится — управлять этой частью вправе только специальные организации — негосударственные пенсионные фонды, каждый из которых имеет лицензию на такую деятельность.

Куда можно перевести пенсионные накопления: обзор основных вариантов

1. Правила и порядок отчислений.

Прежде чем перевести пенсионные накопления в один из фондов, следует разобраться, какие этапы предполагает процедура перевода. Стоит отметить, что порядок и правила ее проведения различны для тех, кто еще никак не распорядился своими средствами, отчисляемыми в ПФ, и для тех, кто уже успел перевести накопительную часть пенсии в управляющую компанию или негосударственный пенсионный фонд.

- Граждане, которых интересует возможность заработка путем инвестирования пенсионных накоплений, могут перевести уже имеющуюся сумму в УК, ГУК или НПФ.

- Размер отчислений работодателем в ПФ при этом останется тот же – 22 %. Однако 6 % будут направляться в организацию, указанную гражданином при подаче заявления на перевод средств.

- Чтобы перевести накопительную часть пенсии в негосударственный фонд или управляющую компанию, застрахованное лицо должно подать заявление и в ПФ РФ, и в организацию, которой хочет доверить управление своими средствами.

Заявление для Пенсионного фонда Российской Федерации должно содержать все реквизиты НПФ или УК, почтовые и юридические адреса, номер лицевого счета и другие данные. Поэтому к процедуре перевода следует заранее подготовиться, узнав необходимые сведения.

2. Три варианта перевода.

В России существует очень много организаций и фондов, занимающихся инвестированием пенсионных накоплений граждан, перечень наиболее подходящих для перевода средств компаний мы приведем ниже. Сейчас же рассмотрим три основных варианта, куда можно перевести свои деньги.

- Негосударственный пенсионный фонд (НПФ).

Как правило, негосударственные ПФ создают финансово-кредитные учреждения или компании. Регулирование их деятельности осуществляется посредством ФЗ № 75, который был принят в 1998 году. Последняя редакция этого нормативного документа датирована 2015 г. Чтобы перевести пенсионные накопления в НПФ, нужно подать заявление и заключить контракт (договор).

- Управляющая компания (УК).

Управляющие компании выполняют несколько функций, в рамках основной из них они контролируют и распоряжаются активами, имуществом, вкладами и другими материальными ценностями, доверенными им клиентами. Документ, регламентирующий функционирование управляющих компаний, – Федеральный закон № 156-ФЗ 2001 г. В последней редакции он был издан в 2015 г. Перевести накопительную часть пенсии в УК можно, подав в ПФ РФ заявление с номером лицевого счета застрахованного лица.

- Государственный Пенсионный фонд Российской Федерации (ПФ РФ).

Последний вариант – не оформлять перевод средств, доверив их государственному ПФ, который будет не просто хранить накопления, а увеличивать их путем начисления процентов по высоким ставкам за счет грамотного инвестирования.