Граждане России при достижении ими определенного возраста вправе прекратить трудовую деятельность и рассчитывать на материальное обеспечение своих потребностей в форме пенсии. Однако известно, что денежные выплаты пенсионерам в нашей стране остаются довольно низкими.

Средняя пенсия в стране составляет, по данным статистических органов, 14100 рублей, при этом следует учитывать, что используемая методика расчета не является совершенной, поэтому подавляющее большинство населения может рассчитывать на значительно меньшую сумму.

В этой связи многие трудоспособные лица, в том числе и относительно молодого возраста, начинают задумываться о том, как можно увеличить размер своего обеспечения в старости. Одним из таких способов является формирование накопительной пенсии, особенности расчета которой приведены в статье далее.

Что такое накопительная часть пенсии

Формирование пенсионных накоплений в России строится на страховых принципах. Это выражается в том, что за каждого работающего гражданина работодатель вносит в ПФР или НПФ определенную денежную сумму, составляющую 22% от размера заработной платы сотрудника. Эти средства, называемые страховыми взносами, направляются на формирование пенсионных прав граждан, выраженных в параметре индивидуального пенсионного коэффициента.

Однако отдельные категории работников могут выбрать, каким образом распределить суммы страховых взносов. Так, часть из них (6%) они могут направить на формирование накопительной части, при этом она не конвертируется в ИПК, а аккумулируется на специальном счете в ПФР или в негосударственном пенсионном фонде (по выбору гражданина).

Важно! На сегодняшний день в стране действует мораторий на формирование накопительной части, который продлится до 2021 года включительно. Это означает, что средства взносов направляются только в счет страховой части, даже если гражданин изъявил желание формировать накопительную.

Зачем страховать накопительную пенсию

Каждый работодатель производит отчисления в Пенсионный фонд России (ПФР) за своих сотрудников на накопительную часть пенсии (НЧП) по ставке 6%. С 2014 года действует временный мораторий на перечисление средств, поэтому все деньги поступают на страховую часть.

Граждане, имеющие сбережения на НЧП, могут застраховать их – перевести на счет НПФ.

Страхование накопительной пенсии имеет ряд преимуществ:

- Деньги не просто хранятся на лицевом счете. Они работают, поскольку управляющая компания вкладывает их в доходные активы. Каждому гражданину начисляется определенный процент. Размер его зависит от выбранного НПФ и условий договора.

- Даже при банкротстве пенсионного фонда или лишении его лицензии, вкладчик получит назад все перечисленные деньги, за исключением процентов. За это отвечает Агентство по страхованию вкладов (АСВ).

- Сформированные пенсионные накопления можно передать по наследству. Для этого при заключении договора следует указать информацию о правопреемнике.

- Какую пенсию будет получать индивидуальный предприниматель

- Как узнать свой регистрационной номер в ПФР и получить выписку

- Российским гражданам можно застраховаться от рисков вакцинации против коронавируса

Как рассчитать накопительную часть пенсии

Лица, которые формировали данный вид пенсионного обеспечения, могут обратиться за выплатами денежных средств при возникновении у них соответствующего права. Оно наступает при достижении ими установленного в стране возраста выхода на заслуженный отдых.

Справка! Если гражданин имеет право на досрочное назначение пенсионного обеспечения, то накопительная ему будет назначена вместе со страховой.

Законодательно предусмотрены три формы выплаты накопительной части:

Бессрочная

Она осуществляется равными платежами на протяжении всей жизни пенсионера или до исчерпания денежных средств на пенсионном счете. При этом для расчета конкретной суммы, которая будет выплачиваться пожилому человеку, используется такой параметр, как «период дожития», исчисляемый в календарных месяцах. Под ним следует понимать срок ожидаемой продолжительности жизни пенсионера после назначения ему денежных средств.

Этот параметр зависит от многих факторов и подлежит ежегодному изменению. В 2021 году период дожития составляет 252 месяца.

Срочная

В этом случае денежные средства выплачиваются в течение 10 лет после назначения пенсионного обеспечения. Как только указанный срок истечет, перечисления будут прекращены в полном объеме.

Единовременная

В этом случае пенсионеру выплачивается вся сумма, накопленная им. Однако это возможно лишь при соблюдении определенных условий, не зависящих от волеизъявления самого лица.

Формула и пример

На практике чаще всего граждане получают бессрочные перечисления, которые начисляются с учетом периода дожития.

Расчет их производится по следующей формуле:

НП = ПН/Т

где:

НП – размер пенсионных выплат, осуществляемых ежемесячно.

ПН – накопленная гражданином сумма.

Т – период дожития.

Для наглядности следует привести пример.

Гражданин Петров выходит на отдых в 2021 году. На его пенсионном счете находится сумма, составляющая 300 тысяч рублей.

Соответственно:

300000/252 = 1190,47.

Таким образом, размер накопляемой пенсии у Петрова составит 1190 рублей, 47 копеек.

Если предполагается срочная выплата, к примеру, 10 лет (120 месяцев), то порядок расчета такой же:

300000/120 = 2500.

Соответственно, размер обеспечения составит 2500 рублей. Период срочной выплаты может быть любым, но не менее 10 лет.

Договор ОПС с НПФ

Для перевода накопительной части из ПФР в негосударственный фонд необходимо заключить договор Обязательного пенсионного страхования (ОПС). Новое соглашение заключается и при переводе средств из одного НПФ в другой. Поменять управляющую компанию можно один раз за календарный год, отправив через личный кабинет либо портал Госуслуги соответствующее заявление на адрес территориального отделения ПФР до 1 декабря.

При себе нужно иметь только два документа: паспорт и СНИЛС.

- Как в Гугл Хром отключить рекламу

- За досрочное погашение кредита могут наказать

- Оладьи из кабачков с сыром

При переводе средств чаще одного раза в 5 лет начисленный процент теряется, если в Соглашении не указаны другие условия. Договор накопительного страхования имеет стандартную форму, утвержденную Центробанком России. При подписании Соглашения важно учитывать ряд моментов:

- Договор заключается только с одним негосударственным фондом. Все НПФ проходят аккредитацию. Информация о них вносится в специальный реестр. Ознакомиться со списком можно на сайте Центробанка, ПФР или Агентства по страхованию вкладов.

- Выбор страховщика – индивидуальное решение самого гражданина. Перед тем как поставить подпись под документом, нужно обратить внимание на репутацию фонда, его рейтинги, меры ответственности.

- При подаче заявления в ПФР действует 20-дневный период охлаждения. За это время будущий пенсионер может в одностороннем порядке отказаться от перевода средств НПФ и расторгнуть договор без потери инвестиционного дохода.

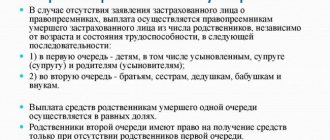

- В случае смерти страхователя все его пенсионные накопления наследуются в соответствии с законодательством, если Соглашение не содержит указания на правопреемника.

Как рассчитать размер единовременной выплаты

Единомоментно все накопленные денежные средства могут быть выплачены только при условии, что размер бессрочной выплаты составляет менее 5% от общей суммы материального обеспечения лица.

Более понятным это становится на примере:

Пенсионер Иванов, соответствующие выплаты которого составляют 1190,47 рубля, получает и страховую пенсию в 11 тысяч рублей. Соответственно,

11000+1190,47 = 12190,47.

Общий объем материальной поддержки составляет 12190,47 рубля.

Далее следует рассчитать процентное отношение суммы ежемесячной пенсии рассматриваемого типа к общей сумме материального обеспечения:

12190,47/1190,47 = 10,24.

Соответственно, размер бессрочных выплат составляет 10,24% от всего объема пенсионного обеспечения. Это означает, что Иванов не имеет права на получение единовременной выплаты.

Что это такое?

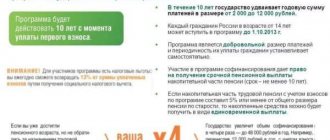

Любой гражданин нашей страны, который родился позднее 1967 года, может застраховать накопительную часть своей пенсии.

Страхование того типа стоит рассматривать, как один из видов сбережений. Это целенаправленный перевод части пенсионных сбережений на счет негосударственных страховых компаний.

Вы выбираете одну компанию, уведомляете об этом пенсионный фонд и переводите на счет ]накопительную часть пенсии[/anchor].

Средства будут храниться на этом счете, а основная особенность заключается в том, что деньги полностью застрахованы.

Процент риска того, что ваша пенсия «сгорит» или затеряется в ходе очередных государственных переворотов, сводится к минимуму.

Вы можете получать дополнительный доход – процент от хранения средств в страховом фонде.

Как перевести накопительную часть пенсии в НПФ?

Для дальнейших отчислений накоплений в НПФ гражданину требуется уведомить об этом государственный ПФ. Для этого нужно подать заявление, бланк которого можно скачать на официальном ресурсе ПФ РФ или получить в местном отделении. Это делается уже после заключения договора с выбранным учреждением. При подписании контракта с НПФ важно предварительно внимательно изучить все пункты и положения документа.

Пример заявления о переводе средств в НПФ

Направить заявление можно лично, через Интернет (портал «Госуслуги») или почтой (заказным письмом с описью). Если от имени гражданина действует доверенное лицо, необходимо нотариально оформить доверенность.

Целесообразно узнать, есть ли у выбранного НПФ соглашение с ПФ о взаимном удостоверении подписей. При его наличии при обращении в НПФ с паспортом и СНИЛС гражданин может подписать договор об ОПС (обязательном пенсионном страховании) и далее уже не подавать заявление в государственный ПФ.

Перевод накопительной части пенсии осуществляется безвозмедно, возможна выдача расписки о принятии от гражданина заявления. После получения информации ПФ обязан:

- до завершения текущего года обработать заявку о переводе накоплений;

- до 1.03 внести соответствующие поправки в реестр;

- к апрелю перевести деньги в указанный НПФ.

Куда можно перевести накопительную часть пенсии?

Если человек оставляет деньги в государственном ПФ, ими управляет «Внешэкономбанк». Положительная сторона при этом заключается в гарантированном возврате средств, однако на их значительное приумножение вряд ли стоит рассчитывать. Поэтому будущие пенсионеры предпочитают переводить суммы в сторонние организации. Два основных варианта для перечисления накопленных средств представлены в таблице. В обоих учреждениях работает механизм начисления процентов на депозиты клиентов, то есть на указанную часть пенсии.

Таблица 1. Варианты перевода пенсионных накоплений

| Организация | Описание |

| УК (Управляющая компания) | Функции учреждения включают доверительное управление благами клиентов. Деятельность регулируется ФЗ № 156 от 29.11.01 (ред. 30.12.15) |

| НПФ (Негосударственный пенсионный фонд) | Преимущественно создается на базе промышленного или кредитного учреждения. Функционирование регламентировано ФЗ № 75 от 07.05.98 (ред. 30.12.15) |

Варианты отличаются тем, что с НПФ гражданин заключает договор, а с УК это не требуется. В последнем случае подается заявление в ПФ с просьбой о переводе средств в финансовое учреждение.

Пример заявления о переводе средств в УК