Кем предоставляется право на освобождение от налога на имущество?

Некоторым категориям налогоплательщиков предоставляется право на льготу по налогу. Данная льгота позволяет оплачивать только часть налога либо освобождает от него полностью (п. 1 ст. 56 НК РФ).

Законодательно права на льготы и освобождение от налога закреплены в Налоговом кодексе, а также устанавливаются актами субъектов Российской Федерации (ст. 56, ст. 372 НК РФ).

Условно льготы по налогу на имущество можно разделить на 2 группы:

- льготы, содержащиеся в положениях Налогового кодекса, — действуют во всех субъектах РФ, где установлен налог на имущество;

- льготы, вводимые органами местной власти и действующие только на территории соответствующего региона (муниципалитета).

Льготы, установленные Налоговым кодексом, имеют силу на всей территории России и не требуют дополнительного утверждения в законах субъектов РФ (определение Верховного суда РФ от 05.07.2006 № 74-Г06-11).

Порядок уплаты авансовых налоговых платежей

Организация самостоятельно рассчитывает размер налоговых выплат по следующим формулам: Размер налога за налоговый период = налоговая ставка * налоговая база.

Размер налога для перечисления в бюджет в конце налогового периода = Налоговая ставка * Налоговая база — авансовые платежи.

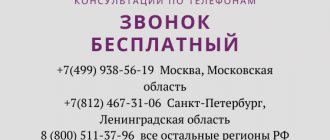

В подсчете налоговых платежей просто допустить ошибку. Особенно, если у вас есть имущество в разных субъектах РФ и их регламент отличается друг от друга. Обратитесь за помощью к специалисту.

Если организация имеет собственность в разных регионах, она должна определить сбор за объект владения по правилам области, в которой он находится. Оплатить сбор необходимо по утвержденному там порядку. Компании должны в конце каждого отчетного и налогового периода передавать в ИФНС декларацию и расчеты по авансовым платежам. Подсчеты предоставляются до 30 числа апреля, июля и октября. Декларация подается до 30 марта следующего года.

Имущественный налог: льготное налогообложение в субъектах РФ

В полномочия органов местного самоуправления входит самостоятельное установление льгот. Согласно Налоговому кодексу льготы по налогу на имущество не носят индивидуального характера и не устанавливаются в зависимости от формы собственности организации (ст. 3, 56 НК РФ).

В соответствии с определением Верховного суда РФ от 07.06.2006 № 59-Г06-9 нельзя установить льготу по имущественному налогу, если ее использование зависит от доли иностранного участия в уставном капитале налогоплательщика, поскольку прослеживается зависимость от места происхождения капитала, что противоречит российскому налоговому законодательству.

Законодательство субъектов РФ не может идти вразрез с Налоговым кодексом, соответственно, льготы по налогу на имущество не могут быть установлены в качестве изменения элементов имущественного налога (гл. 30 НК РФ).

Законодательные органы субъектов РФ могут формировать дополнительные условия, позволяющие применять льготы.

Примером является Московская область, где налогоплательщики при использовании льгот обязаны предоставлять расчет суммы высвободившихся средств по итогам налогового периода и отчет по их использованию. Данное положение закреплено в п. 3 ст. 4 закона Московской области «О льготном налогообложении…» от 24.11.2004 № 151/2004-ОЗ.

Налоговые льготы для организаций

Имущественный сбор могут не оплачивать:

- уголовно-исполнительные организации;

- религиозные институты;

- объединения людей с инвалидностью;

- производители фармпродукции;

- протезно-ортопедические фирмы;

- коллегии адвокатов, юридические бюро;

- инновационно-научные центры;

- представители особой или свободной экономической зоны;

- ;

- судостроительные организации;

- институты, занимающиеся разведкой морских месторождений;

- компании с высокой энергетической эффективностью.

Регионы могут включать в список другие льготные организации. Чтобы узнать, возможны ли налоговые привилегии для вашего объединения, обратитесь в местную налоговую организацию.

Кто освобождается от налога на имущество согласно региональному законодательству?

Рассмотрим примеры имущественных льгот для организаций, которые действуют в субъектах РФ:

1. От налогообложения всего принадлежащего имущества освобождаются определенные категории налогоплательщиков.

Такая льгота представлена в Санкт-Петербурге. Освобождаются от налога организации, основным видом деятельности которых является изготовление специального оборудования для обеспечения жизнедеятельности и реабилитации инвалидов (подп. 1 п. 1 ст. 4.1 закона Санкт-Петербурга «О налоге на имущество организаций» от 26.11.2003 № 684-96).

В Красноярске похожая льгота предоставляется организациям, осуществляющим производство первичного алюминия в регионе, в отношении вновь создаваемого или приобретаемого имущества, принимаемого к бухучету в качестве основных средств после 2012 года (подп. «т» п. 3 ст. 2 закона Красноярского края «О налоге на имущество организаций» от 08.11.2007 № 3-674).

2. При целевом использовании имущества допустимо применение льгот.

Например, в Москве принят закон «О налоге на имущество организаций» от 05.11.2003 № 64, который освобождает от уплаты имущественного налога организации железнодорожного транспорта общего пользования в отношении объектов движимого и недвижимого имущества, использующегося для перевозок по Малому кольцу Московской железной дороги (подп. 28 п. 1 ст. 4). Перечень такого имущества устанавливает правительство Москвы.

3. От налогообложения освобождаются налогоплательщики в отношении определенного вида имущества.

Данная льгота, например, введена для имущества, используемого для осуществления деятельности по организации отдыха и оздоровления детей до 18 лет в Ленинградской области (подп. «д» п. 1 ст. 3_1 закона Ленинградской области «О налоге на имущество организаций» от 25.11.2003 № 98-оз) и Хабаровском крае (п. 12 ст. 3 закона Хабаровского края «О региональных налогах и налоговых льготах…» от 10.11.2005 № 308). В последнем случае она применима при условии, что в иные периоды попадающее под нее имущество находится на консервации.

Во Владимирской области установлена льгота для автомобильных дорог общего пользования регионального и межмуниципального значения (п. 2 ст. 2.1 закона Владимирской области «О налоге на имущество организаций» от 12.11.2003 № 110-ОЗ).

4. Определенные категории налогоплательщиков имеют право на уменьшение суммы налога.

Примерами могут служить:

- Московская область, где организациям, являющимся участниками религиозных объединений, разрешено уплачивать 50% от исчисленной суммы налога (п. 2 ст. 14 закона Московской области «О льготном налогообложении…» от 24.11.2004 № 151/2004-ОЗ);

- Челябинская область в части благотворительной деятельности. Размер льготы также составляет 50% (п. 2 ст. 3 закона Челябинской области «О налоге на имущество организаций» от 27.11.2003 № 189-ЗО).

В соответствии с Налоговым кодексом в субъектах РФ допустимо применение пониженных ставок по налогу на имущество (п. 2 ст. 372, п. 2 ст. 380 НК РФ). Однако пониженную ставку нельзя считать льготой.

Использование налоговых льгот является правом налогоплательщика, поэтому необходимо иметь неоспоримые основания на применение данного права. Налоговые органы могут затребовать у налогоплательщика подтверждающие и оправдательные документы по применению имущественных льгот (ст. 88, 89, 93 НК РФ).

О том, будут ли запрашиваться документы при применении пониженных ставок, читайте в материале «Дифференцированная ставка по налогу — не льгота».

ПОДСКАЗКА от «КонсультантПлюс» В 2021 г. дополнительные льготы могут получить собственники недвижимости, которые предоставили арендаторам отсрочку по уплате арендных платежей в соответствии с Требованиями, утвержденными Постановлением Правительства РФ от 03.04.2020 N 439. Льготы состоят…(подробнее смотрите в К+).

Существует ли освобождение от налога на имущество для ИП и ООО на спецрежимах?

Да, существует. Среди тех, кто освобождается от налога на имущество, — организации и ИП-спецрежимники. При этом должны быть соблюдены следующие условия:

| № п/п | Условие | ИП | Организация |

| 1 | В качестве режима налогообложения выбраны | УСН, ЕСХН, ЕНВД либо патент (только для ИП) | |

| 2 | Имущество используется | В рамках предпринимательской деятельности | На праве собственности компании |

| 3 | Особые условия | Есть в наличии документы, подтверждающие использование имущества в работе (договор аренды, договор с поставщиками, платежные документы и т. д.) | Стоит на балансе предприятия |

Однако заметим, что начиная с 01.01.2015 индивидуальные предприниматели и фирмы на спецрежимах должны платить налог с принадлежащего им недвижимого имущества определенного назначения исходя из его кадастровой стоимости (ст. 378.2 НК РФ).

Какими категориями физических лиц налог на имущество не уплачивается?

С 2015 года вступила в силу глава 32 Налогового кодекса, согласно которой налог на имущество физлиц в общем случае исчисляется по кадастровой стоимости.

Плательщиками налога являются собственники жилой недвижимости, гаражей, машиномест и т. д.

Как исчисляется налог на имущество физлиц, узнайте здесь.

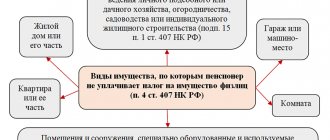

Согласно ст. 407 НК РФ не являются плательщиками налога на имущество следующие категории физлиц:

- Герои СССР и РФ;

- участники Великой Отечественной войны и иных боевых действий;

- инвалиды групп I или II, а также инвалиды с детства;

- военнослужащие;

- члены семей военнослужащих при потере кормильца;

- пенсионеры;

- лица, подвергшиеся радиации вследствие ядерных испытаний на Семипалатинском полигоне, катастрофы на Чернобыльской АЭС, а также на производственном объединении «Маяк» и др.

Также освобождены от уплаты налога собственники хозпостроек, расположенных в границах дачных хозяйств, садоводств, ИЖС, площадь которых не превышает 50 квадратных метров.

Физлицам, имеющим право на налоговые льготы, следует подать в ИФНС по месту жительства соответствующее заявление и подтверждающие право на льготу документы.

Налоговая льгота предоставляется физлицу в отношении 1 объекта недвижимости. О своем решении в выборе льготного актива плательщику налога следует направить уведомление не позднее 1 ноября года, являющегося налоговым периодом. При непредставлении уведомления о выбранном объекте недвижимости льгота предоставляется в отношении актива с максимальной величиной исчисленного налога.

Итоги

Льготы по налогу на имущество организаций установлены Налоговым кодексом, а также могут вводиться на уровне региона. Право на льготу должно быть обосновано документально. К числу лиц, освобождаемых от налога на имущество, относятся спецрежимники, для которых с 2015 года введена обязанность платить этот налог с недвижимости определенного назначения с налоговой базой в виде кадастровой стоимости. Существуют льготы и по налогу на имущество, уплачиваемому физлицами.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Какие организации платят имущественный сбор

К налоговым плательщикам относятся отечественные компании и зарубежные фирмы, которые имеют в России филиалы или недвижимую собственность. Освобождаются юрлица с УСН или единым налогом на вмененный доход. Не платят сбор FIFA и ее дочерние компании, а также футбольные ассоциации. Сбором облагаются: основные средства предприятия, вложения в материальные ценности, жилые помещения. Чтобы собственность попала в разряд основных средств, она должна использоваться фирмой более года, быть дороже десяти тысяч рублей, быть задействованной в производстве и приносить финансовую выгоду компании. Не облагаются налогом земельные наделы.