Может ли пенсионер открыть ИП — возрастные рамки

Возможность осуществления предпринимательской деятельности регламентируется гражданским законодательством. В соответствии со ст. 21 ГК РФ, предпринимательскую деятельность вправе вести любое лицо, которое обладает полной дееспособностью, полученной после достижения 18 лет. Это положение означает, что пенсионер обладает правом заниматься предпринимательской деятельностью.

Обратите внимание, но то, что предельный возраст после которого открытие ИП пенсионером запрещается, законом не установлен, поскольку такое установление противоречило бы требованию Конституции РФ.

Регистрация ИП осуществляется на основании ФЗ № 129 от 08.08.2001 «О государственной регистрации юридических лиц и индивидуальных предпринимателей». Данный нормативный акт, также не предусматривает никаких ограничений, касающихся получения статуса предпринимателя, лицом, находящимся на пенсионном обеспечении.

Регистрация индивидуального предпринимательства пенсионером

Процедура оформления ИП пенсионером достаточно сложна и требует сбора пакета документов. При самостоятельном заполнении бланков могут возникнуть неточности, что повлечёт за собой возврат документов.

Избежать ошибок можно, если обратиться в консалтинговую фирму, специалисты которой обладают необходимым опытом и информацией о принятых на данный момент государственных стандартах. Они гарантируют, что оформление документов пройдёт без лишних хлопот и не вызовет дополнительных осложнений, связанных с финансовыми тратами.

Вот что нужно сделать, если Вы решили заняться регистрацией самостоятельно:

- посмотрите справочник ОКВЭД;

- выберите вид деятельности;

- грамотно распланируйте свою деятельность, определять её направление, чтобы избежать ненужных трат при изменении этого плана в дальнейшем;

- заполните форму заявления №Р21001, которую можно ;

- займитесь сбором пакета документов (ИНН, копии паспорта, квитанцию об оплате госпошлины).

После того как вы соберёте все документы и доставите их в налоговую службу, пакет документации будет рассмотрен в пятидневный срок. Процедура регистрации стандартная, но с 2021 года появились изменения для не прошедших регистрацию предпринимателей. Они смогут легализовать свою платную деятельность и воспользоваться “налоговыми каникулами”. Эти условия доступны только ИП, работающим по УСН и ПСН.

Выбор системы налогооблажения

Открывать ИП пенсионеру следует после того, как он определился с выбором системы налогообложения, поскольку закон не освобождает такое лицо уплачивать налог от своей деятельности.

Выделяют следующие системы налогообложения для ИП:

- УСН. Выделяют два вида:

- 6% от дохода (подходит тем, чей бизнес не требует больших затрат);

- 15% от разности дохода уменьшенного на расход (выбирается теми, кто в процессе коммерческой деятельности много всего покупает или тратит на обслуживание бизнеса);

- ОСН – выбирается теми, кто реализует отдельные виды товаров (алкоголь, табачная продукция, бензин и так далее);

- Патентный УСН. Для установления такой системы требуется получения патента на определенный вид деятельности;

- ЕНВД. При этом режиме реальный доход не учитывается. Расчет будет происходить на основании потенциально – возможной суммы получения прибыли.

Заявление о выборе системы подается совместно с остальными документами при регистрации.

Какие надо платить налоги

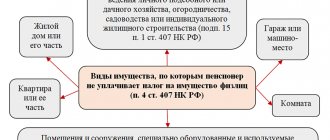

После успешной госрегистрации в инспекции ФНС в качестве ИП пенсионеру необходимо выбрать подходящий для себя налоговый режим и подать соответствующее заявление в ИФНС. Это может быть:

- Общая налоговая система (ОСНО). После перехода на ОСНО у ИП не будет ограничений по объемам выручки и по видам деятельности ИП. Однако, при ОСНО придется уплачивать НДФЛ и НДС, а также, вести громоздкий бухгалтерский и налоговый учет. Ставка НДФЛ = 13% с полученных доходов. Ставка НДС колеблется от 0 до 20% (в зависимости от вида товара, услуги).

- Упрощенная система налогообложения (УСН). На УСН объектом налогообложения могут быть только «доходы» (налоговая ставка — 6%), или «доход — расходы» (ставка налога — 15%). Причем ставка налога на УСН может колебаться от 1 до 15% в зависимости от годового дохода ИП и от объекта налогообложения.

- Патентная система, ПСН (оформление патента на срок от 1 до 12 мес.) — подавать налоговую декларацию по налогу не надо. Ставка налога на ПСН — 6%. Однако, на ПСН доход ИП может быть не выше 60 млн в год, а штат — 15 чел. как максимум.

- ЕСХН — подойдет только тем пенсионерам-ИП, кто решил заниматься с/х деятельностью. Ставка налога на ЕСХН — 6% от доходов (ст. 346.8 НК РФ). Причем на ЕСХН теперь надо платить еще и НДС (ст. 346.1 НК РФ). Кроме того, на ЕСХН можно перейти только в том случае, если 70% дохода от бизнес-деятельности составляет продажа с/х товаров.

А также, пенсионер вправе стать самозанятым. В этом случае он должен будет платить налог НПД в размере 4% (если контрагентами являются физлица) или 6% (когда клиентами ИП являются юрлица, организации, ИП). Причем страховые взносы здесь платить необязательно, а по уплате налога предоставляется налоговый вычет в размере 10 000 р.

Никаких отчетов на самозанятости вести не надо. Все операции по начислению налога проводятся через мобильное приложение «Мой налог».

Однако, стать самозанятым можно не по всем видам деятельности (все исключения и виды деятельности приведены в ст. 4, 6 Закона РФ No 422-ФЗ). Кроме того, выручка ИП не может быть больше 2,4 млн руб. в год. И также, ИП не может нанять на работу хотя бы 1 сотрудника.

Кроме самозанятости, по всем иным спец. налоговым режимам ИП обязан уплачивать соответствующие страховые взносы:

- За себя — 32 448 р. на пенсионное страхование (в ПФР) и 8 426 р. на мед. страхование (в ФФОМС). Если доход пенсионера превысит 300 000 р., то на пенсионное страхование придется доплатить еще 1% от суммы большей, чем 300 000 р.

- За своих работников (при наличии хотя бы одного сотрудника в штате).

В 2021 г. страховые взносы за своих работников равны (ст. 425 НК РФ):

- на пенсионное страхование (в ПФР) — в пределах лимита по выплатам работникам в 1 465 000 р. – 22% (свыше лимита – 10%);

- на соц. страхование (в ФСС) — в пределах лимита по выплатам работникам в 966 000 р. – 2,9%. Суммы свыше не облагаются взносами;

- на мед. страхование (в ФФОМС) — 5,1%. Лимита здесь нет;

- на соц. страхование от проф. заболеваний и несчастных случаев на производстве (Закон РФ № 179-ФЗ) — от 0,2 до 8,5%, в зависимости от класса профессионального риска.

Причем ИП-пенсионер может воспользоваться и пониженными страховыми взносами (за исключением игорного бизнеса и иных случаев, приведенных в п. 3 ст. 14 Закона РФ № 209-ФЗ). Так: начиная с 2021 г. применяются следующие пониженные тарифы взносов (п. 2.1 ст. 427 НК РФ):

- на пенсионное страхование — 10%;

- на мед. страхование — 5%.

Однако, пониженными тарифами облагаются только суммы, превышающие МРОТ (на 1 января 2021 г. МРОТ = 12 792 р.).

Статьи:

Налогообложение для ИП грузоперевозки: какую систему выбрать

Как индивидуальному предпринимателю закрыть патент раньше срока его действия

Процедура оформления

Процедура оформления осуществляется на основании норм ФЗ № 129.

Для регистрации пенсионер должен лично обратиться в налоговый орган по месту своего проживания и представить определенный пакет документов.

Документы должны быть рассмотрены, а лицо должно быть поставлено на учет в качестве ИП в срок, который не может быть более 5 дней со дня принятия всех документов.

Допускается представление сведений с помощью почты. В этом случае, должно быть отправлено заказное письмо, с описью всех документов, которые вложены конверт.

Представление сведений допускается с помощью представителя, имеющего доверенность, которая заверена нотариальным способом.

Допускается обращение для регистрации статуса в МФЦ.

Процедура регистрации ИП

Порядок действий для людей пожилого возраста следующий:

- Пенсионер определяется со сферой деятельности, подбирает на основании этого код ОКВЭД.

- Выбирается система оплаты положенных налогов.

- Оплата госпошлины.

- Сбор требуемых бумаг и составление оптимального плана развития.

- Подача заявления в налоговую. Проверка осуществляется 5 дней. Если все в порядке, регистрируется ИП и дается индивидуальный код.

- Регистрация завершается в ПФР, куда также обращаются лично.

После получения соответствующего свидетельства предприниматель по желанию может открыть р/с в финансовом учреждении. Это же касается и печати.

Пакет документов

Для того чтобы было выдано свидетельство о регистрации в качестве индивидуального предпринимателя, пенсионер должен представить следующие документы:

- Заявления. Для регистрации установлена форма №21001. В этой форме необходимо указать следующие данные печатными буквами:

- ФИО;

- Дата и место рождения;

- Гражданство;

- Данные о месте проживания;

- Регистрационные данные паспорта;

- Сведения о видах деятельности;

- Телефон для связи;

- Подпись заявителя.

- Документ, подтверждающий личность, а также копию его страниц;

- ИНН;

- Документ об оплате государственного сбора.

Пошаговая инструкция по открытию ИП пенсионеру

Если вы хорошо все продумали и приняли решение реализовать свой бизнес, рассмотрим, как правильно открыть ИП пенсионеру. Этот процесс не отличается от стандартного открытия ИП.

Процедура открытия:

Шаг 1. Выбор сферы деятельности и определение ОКВЭД.

Необходимо принимать во внимание, что вы должны четко понимать, каким видом предпринимательской деятельности будете заниматься. Каждому виду соответствует свой номер, или как его принято называть код ОКВЭД. Если вы желаете выбрать два направления, то указываете два кода.

Законом не запрещается выбирать несколько видов деятельности, можете использовать хоть 10 направлений. Но не стоит прописывать на будущее, в надежде, что, возможно, будете этим заниматься. Вы всегда можете подать заявление и добавить, или удалить вид деятельности.

Шаг 2. Выбор системы налогообложения.

Многие предприниматели допускают большую ошибку и выбирают систему, не изучив подробно все преимущества и недостатки каждой. Не стоит откладывать этот вопрос на потом, в надежде, что в конце года можно все изменить.

Вы должны четко продумать, в каком размере будете оплачивать обязательные налоговые вычеты. Достаточно просто взять калькулятор и просчитать все возможные варианты. Только после простых математических расчетов вы поймете, какую систему выбрать.

Шаг 3. Оплата государственной пошлины.

Размер пошлины составляет 800 рублей. Взять бланк квитанции можно в налоговой службе, или дистанционно на сайте ФНС РФ. На сайте налоговой службы вы можете распечатать квитанцию и произвести оплату в любом банке.

Если документы будут подаваться через электронные средства связи – сайт налоговой или портал госуслуг, то можно госпошлину не платить. Данное освобождение внесено федеральным законом №234-ФЗ от 29.07.2018 г.

Шаг 4. Подготовка и подача документов.

Первое что необходимо сделать – это подготовить полный пакет документов. Если у вас нет ИНН или по каким-то причинам он утерян, ничего страшного, поскольку его можно восстановить. Все что нужно – это подать документы в ИНФС и подождать несколько дней.

Как только полный пакет документов будет на руках, его следует сдать в налоговую службу.

После подачи документов, у вас должны остаться:

- Расписка в получении полного пакета документов;

- Заявление на выбор системы налогообложения.

Конечно, с целью экономии личного времени можно отправить документы по почте, заказным письмом.

Шаг 5. Получение документов.

Если вся документация составлена правильно и отвечает всем требованиям, то спустя 5 дней, вы сможете получить свидетельство о регистрации ИП.

Стоит принимать к сведению, что если вам необходим документ, подтверждающий, что вы можете делать перечисления по упрощенной системе, необходимо написать заявление и запросить его.

Шаг 6. Регистрация в ПФР и ФФОМС.

Налоговая инспекция, после регистрации ИП отправляет документы в пенсионный фонд и фонд обязательного медицинского страхования. Спустя несколько дней вам должно прийти уведомление по почте, о регистрации в ПФР и ФФОМС.

Если такого не произошло, вы можете лично обратиться в данные учреждения, имея при себе ИНН, СНИЛС и свидетельство о регистрации ИП.

Шаг 7. Приобретение оборудования.

Если сфера вашей деятельности связана с продажей, то будьте готовы приобрести кассовый аппарат. Есть, конечно, исключения, когда кассовый аппарат не требуется и оплату можно принимать по чекам или бланкам строгой отчетности.

Кассовый аппарат не требуется, если:

- Вы будете продавать газеты и журналы в киоске, или на улице;

- Предприятие занимается продажей ценных бумаг;

- Предприятие снабжает продуктами питания учебные заведения;

- Сфера деятельности связана с удаленной торговлей, где нет возможности поставить кассовый аппарат.

Шаг 8. Открытие счета в банке.

Стоит отметить, что открывать расчетный счет или нет, предприниматели решают сами. Счет может потребоваться в том случае, если вы планируете осуществлять безналичные операции.

Для открытия счета потребуется:

- Выбрать банк;

- Предоставить специалисту финансовой компании заполненный бланк заявления на открытие счета, паспорт, ИНН, реестр предпринимателя и регистрационный номер (ОГРН).

Шаг 9. Подготовка печати.

Согласно закону, ИП не обязан иметь печать. Но все же желательно ее сделать. Печать изготавливается очень быстро и просто. Нужно выбрать образец и предоставить реквизиты ИП.

Налоги и льготы для ИП пенсионеров

Поскольку регистрация и осуществление коммерческой деятельности пенсионерами ничем не отличается от остальных лиц, необходимо помнить льготы пенсионерам при открытии ИП не предусмотрены законодательством.

Положительным моментом можно назвать только внесение обязательных платежей, которые оказывают влияние на увеличение пенсионного обеспечения лица.

Однако и тут есть исключение: пенсия при открытии ИП пенсионером увеличивается только в том случае, если она на момент регистрации минимальная.

На общих основаниях льготы предусмотрены в случае, когда лицом выбрана упрощенная система налогообложения и коммерческая деятельность осуществляется в сфере производства:

- Пищевых продуктов и безалкогольных напитков;

- Предметов из кожи или пластмассы, железа или дерева;

- Детских товаров;

- Автотранспорта;

- Услуг связи.

Когда коммерческую деятельность ведет инвалид, достигший пенсионного возраста, в качестве льготы он не осуществляет внесение платежей в Пенсионный фонд и Фонд социального и страхования.

Есть ли у этой категории льготы

Самозанятость — плюсы и минусы такого статуса

Никакие специальные льготы для пенсионеров для ИП не существуют. Пожилым людям платить налоги и взносы по обычным ставкам. Их следует платить даже в том случаи, если ИП не работает и не приносит доход. Никаких льгот для лиц пенсионного возраста и в этом вопросе не предусмотрено.

Правда, у предпринимателя в возрасте, так же как и молодых коллег, есть право применять льготные системы налогообложения, предусмотренные Налоговым кодексом Российской Федерации. Также можно пользоваться региональными льготами и другими законодательно установленными преференциями.

Подать заявление на регистрацию ИП пенсионер может несколькими способами:

- В электроном виде при помощи сайта «Госуслуги».

- В ближайшем МФЦ.

- В территориальном отделе ФНС России по месту жительства.

Порядок действий во всех случая подачи документов не отличается, чтобы оформить ИП, следует:

- Заполнить заявление установленной формы 21001. Его бланк можно распечатать с сайта ФНС, а также получить непосредственно в налоговой инспекции или МФЦ.

- Выплатить пошлину. Квитанция об оплате входит в список нужных документов.

- Предъявить паспорт гражданина РФ, его копию и свидетельство ИНН. Если последнего документа нет, то в ФНС можно узнать ИНН, а также получить новый или дубликат свидетельства, в случаи потери оригинала.

- Срок рассмотрения заявления занимает не больше пяти рабочих дней.

- Открыть банковский счёт и подготовить печать.

Для оформления ИП понадобятся два документа: паспорт и ИНН

Особую сложность у пожилых людей вызывают коды ОКВЭД. Это цифровые обозначения тех видов деятельности, которыми будущие бизнесмены планируют заниматься. Найти ОКВЭД можно в специальном справочнике. В заявлении их обычно указывают несколько, однако один должен быть основным. В МФЦ помогают разобраться с этим вопросом, поэтому чтобы не наделать ошибок и не переписывать заявление несколько раз, правление будет обратиться в это государственное учреждение.

Спустя положенное для рассмотрения заявления время, налоговая служба обязана предоставить пакет документов о регистрации ИП, либо документ с аргументированным отказом.

Важно! Свидетельство о регистрации ИП больше не выдают. Теперь новоиспечённый предприниматель может получить только выписку из единого государственного реестра индивидуальных предпринимателей.

Для государства нет разницы в том, во сколько лет совершеннолетний предприниматель проходит регистрацию. Даже если пенсионер открываетет ИП, плюсов и минусов будут примерно столько же, как и у молодых конкурентов.

Тарифы по льготам

Для того, что бы применять льготный тариф коммерсант, как уже было сказано должен заниматься определенным видом деятельности, доходы за год должны составлять не менее 70% от всех поступлений, общий размер полученного дохода не может быть более 79 000 000 рублей.

Установлены следующие тарифы:

- ИП, занимающиеся отдельными видами лицензируемой деятельности – 20% на пенсионные взносы;

- ИП, осуществляющие услуги в сфере образования, науки, здравоохранения, искусства – 20% на взносы в ПФР.

НДС и льготы

Предприниматели, не использующие УСН, практически все являются плательщиками НДС.

Налоговое законодательство допускает возможность не вносить денежные средства по этому виду налогообложения.

Для получения такой льготы могут быть использованы два основания:

- За три месяца, предшествующих обращению лица, его доход составил менее 2 млн рублей;

- Если предпринимателем осуществляются отдельные виды деятельности, которые являются лицензируемыми. В данном случае предпринимателю достаточно представить лицензию и документы об осуществлении этой деятельности.

Обратите внимание, смену деятельности рекомендуется предусматривать заранее, поскольку её оформление должно осуществляться заново.

Дотации и субсидии, когда возможны

Начинающему коммерсанту может быть предоставлена субсидия или дотация на основании программ, которые разрабатываются на федеральном или местном уровне.

Выделяют следующие виды помощи:

- Гранты, которые выдаются на конкурсной основе;

- Финансовая помощь, направленная на приобретение основных средств и заключения соглашений о трудоустройстве;

- Субсидии, представляемые лицам, которые зарегистрированы в качестве безработных;

- Компенсация ранее взятых кредитных средств, направленных на развитие предпринимательства.

Для того, что бы получить помощь, следует:

- Подготовить бизнес – план;

- Составить смету расходов;

- Иметь свидетельство о регистрации в качестве ИП;

- Обратиться в орган, который осуществляет субсидирование.

Требуемые документы и особенности оформления

Несмотря на то, что сама регистрация ИП происходит очень быстро, а стать предпринимателем с нуля можно буквально за одну-две недели, у самой процедуры есть ряд важных особенностей. Для того, чтобы определиться со всеми важными моментами, нужно пройти семь этапов.

Необходимые документы для оформления ИП

Поиск вида деятельности в списках ОКВЭД

Для того, чтобы деятельность вашей компании получила одобрение, необходимо найти ее тип в общероссийском классификаторе. Такой код нужно подобрать для каждого вида деятельности, которым будет заниматься предприниматель. Основной код будет описывать функционал ИП в целом, а дополнительные — уточнять сведения.

Начиная с 2021 года действует новая редакция справочника, «ОКВЭД-2». Для регистрации необходимо использовать именно ее, иначе код может оказаться неверным или недействительным.

Как правильно выбрать систему налогообложения

Читайте интересную информацию, чем заняться на пенсии женщине в 55 лет, чтобы заработать реальные деньги, в нашей новой статье.

Выбор системы налогообложения

Ключевой шаг, для подробного разъяснения всех особенностей и подводных камней которого потребуется отдельная статья. В Российской Федерации существует пять схем налогообложения, при этом каждая из них имеет свои достоинства и недостатки. Опишем вкратце основные налоговые схемы.

| Параметр | ОСНО | УСНО | ЕНВД | ПСН |

| Налогооблагаемая база | Доходы — Расходы | Доходы Доходы — Расходы | Вмененный доход | Вмененный доход |

| Ставка налога по предпринимательской деятельности | 13% | 6% 5 — 15% | 15% | 6% |

| Уплата налога на имущество | Да | Только налог, уплачиваемый от кадастровой стоимости недвижимости | ||

| Уплата НДС | Да | Нет | ||

| Ограничения по количеству работников | Нет | До 100 человек | До 100 человек | До 15 человек |

| Ограничения по имуществу | Нет | До 100 млн. рублей | Нет | Нет |

| Ограничения по виду деятельности | Нет | Статья 346 п. 12 НК РФ | Статья 346 п. 26 НК РФ | Статья 346 п. 43 НК РФ |

| Прочие уплачиваемые налоги | Акцизы, государственные пошлины, таможенные пошлины, земельный налог, водный налог, НДПИ и некоторые сборы | |||

УСН 6%. По этой схеме ИП платит шесть процентов от всех полученных денег, прошедших через его компанию, плюс дополнительные взносы в пенсионный фонд и фонд социального страхования.

УСН 15%. Этот вид налогообложения требует оплачивать процент не от доходов, а от прибыли. Считается налог достаточно просто: вычтите из годовых доходов расходы, а затем умножьте полученную сумму на 0,15.

Какой из этих двух вариантов «упрощенки» выгоднее? Для молодых фирм чаще будет выгоднее первая схема из-за относительно высокого процента дохода и низкого оборота. Для ИП с крупным ежегодным оборотом средств и небольшой прибылью следует подумать о второй.

Режим налогообложения

ОСНО. Стандартная система налогообложения отличается увеличенным размером налогов и сложным бухгалтерским учетом. Эта схема выбирается по умолчанию для всех ИП и компаний, не определившихся с системой при регистрации, а также те, для кого запрещено использование упрощенных режимов.

ОСНО выгодно, если большая часть клиентов ИП работает по этой схеме, при импорте товаров в страну для получения налогового вычета и при оптовой торговле. Для большинства ИП, организовываемых пенсионерами, эта разновидность будет мешать ведению бизнеса, отнимая ресурсы и время.

ПСН. Патентная система дает возможность купить годовой патент для ряда профессий. 6% налога в этом случае берутся не с дохода ИП, а из специального реестра. Например, если сумма годового дохода для вашей профессии по реестру составляет 700 тысяч рублей в год, а на практике вы получаете полтора миллиона рублей, то экономия на налогах по сравнению с УСН 6% будет двукратной. Ежегодные взносы в ПФР и ФМС станут фиксированными, в размере около 20 тысяч рублей.

Преимущества патентной системы

Стоимость патента и список доступных видов деятельности в регионах может отличаться. Для уточнения обращайтесь в местную федеральную службу.

ЕНВД. Система «вмененки» очень похожа на предыдущую, но при этом потенциальный доход ИП рассчитывается налоговой, а предприниматель платит 15% от предполагаемого дохода. Такая система может быть как очень выгодной на стартовом этапе взрывного роста, так и похоронить бизнес, если доходы будут заметно ниже ожидаемого.

Выбор каждого из вариантов зависит от решения самого пенсионера. Единственный совет, который можно дать, не зная вида деятельности и условий регистрации — не рискуйте в первый год, пока перспективы бизнеса не станут ясны.

Оплата госпошлины

Квитанцию на оплату можно взять как на официальном сайте ФНС, так и в любом отделении службы. Оплатить пошлину бесплатно можно в любом отделении Сбербанка, другие банки могут дополнительно брать деньги за перевод. Размер оплаты составит 800 рублей.

Квитанция об оплате госпошлины

Есть один важный нюанс при распечатке квитанции с сайта: на 2019 года там указано два варианта, для ФНС и МФЦ.

- при регистрации в МФЦ нужно выбрать пункт «Государственная регистрация в качестве ИП»;

- для оформления в ФНС необходимо распечатать документ «Государственная пошлина за регистрацию в качестве ИП».

После оплаты саму квитанцию обязательно нужно сохранить — она понадобится при подаче документов. Если вы ошибетесь при скачивании, оплатив не ту квитанцию, то в лучшем случае вам придется сдавать документы заново, а в худшем ждет отказ уже в процессе их проверки.

Поиск нужного отделения

По порядку регистрации, описанном в законе №129-ФЗ, регистрироваться как ИП необходимо в отделении налоговой инспекции, находящемся по вашему району прописки. Узнать об отделениях ФНС в вашем городе можно на сайте ФНС или по общероссийской горячей линии 8-800-2222222.

Регистрироваться как ИП необходимо в отделении налоговой инспекции

В законе прямо указано, что зарегистрироваться можно только в том городе, где гражданин прописан на данный момент. Сразу же ехать в другой город не стоит: посещение ближайшего отдела налоговой поможет узнать, есть ли у вас проблемы с документами и все ли в порядке с оплатой пошлины. Документы также можно переслать заказным письмом.

Регистрация документов

Стандартная форма заявления.

Заявление о государственной регистрации физического лица, в качестве индивидуального предпринимателя

Перечень документов, необходимых для регистрации для граждан и гостей России, может заметно отличаться. В нашем случае мы рассматриваем регистрацию ИП для пенсионера, который является полноценным гражданином РФ.

Бланк формы Р21001 заявления о государственной регистрации физического лица в качестве ИП вы можете здесь , заполнить и затем распечатать, а также образец заполнения заявления можно здесь .

Для оформления ИП потребуются следующие бумаги:

- Паспорт или приравненное к нему удостоверение личности, плюс копия всех его страниц.

- Заявление, выполненное в стандартной форме Р21001.

- Копия свидетельства с регистрационным кодом ИНН.

- Квитанция об оплате государственного сбора.

- Заявление на применение выбранной формы налогообложения (для УСН можно скачать форму №26.2-1 здесь).

Важно! При оформлении по доверенности, подпись на заявлении необходимо заверить нотариально. Если документы сдаются лично, делать это не нужно.

Перечень документов, необходимых для регистрации ИП для пенсионеров

Передача готового пакета документов в налоговую службу

Собранные документы передаются в налоговую. После сдачи, сотруднику службы обязаны предоставить расписку в получении и заявление на применение УСН. Обязательно сохраните первый документ, а на втором проверьте наличие даты, подписи и штампа организации.

Учтите, что любые задержки или проблемы с оформлением схемы налогообложения автоматически переводят вас на ОСНО. Здесь лучше несколько раз уточнить вопрос, чем промолчать и целый год мучиться с неудобной системой.

Видео — Когда нужно регистрировать ИП

Получение регистрации

Если ошибок в документах не нашлось, то ФНС выдаст документы, подтверждающие статус ИП, через три рабочих дня после подачи заявления. Инспекция предоставляет:

- свидетельство о постановке на учет в налоговую;

- подтверждение записи в ЕГРИП.

Важно! Начиная с апреля 2021, инспекция предоставляет документы о регистрации в электронном виде. Не забудьте указать e-mail при заполнении заявления!

До 2021 года выдавалось свидетельство с идентификатором ОГРНИП. На сегодняшний день эта практика была отменена.

Свидетельство о регистрации физического лица в качестве ИП

Никаких документов, подтверждающих выбор схемы налогообложения, выдаваться не будут. Отсчет начинается с даты постановки на учет, чтобы уточнить детали в дальнейшем, можно заказать информационную выписку.

Регистрация в фонде соцстрахования и ПФР

ФНС отправляет информацию о регистрации в оба фонда автоматически. В течении одного-двух месяцев по почте должно прийти уведомление о внесении ИП в базу данных организаций. Сохраните этот документ, он может пригодиться.

Уведомление о регистрации

Если извещение так и не пришло, то необходимо лично подать документы в ПФР в двух экземплярах (оригинал и копия):

- лист ЕГРИП;

- ИНН;

- СНИЛС.

После регистрации извещение о постановлении на учет выдадут лично.

Обязательные налоги для пенсионеров ИП

Существует следующая группа налогов, которая уплачивается любым предпринимателем, независимо от его возраста:

- Страховой налог, перечисляемый в налоговую службу, который уплачивается за себя, а также при наличии у ИП работников, принятых на основании трудового соглашения или гражданско – правового договора. Сумма данного платежа составляет примерно 23 000 рублей. Если полученный доход превышает 300 000 рублей, сумма увеличивается. При наличии сотрудников, перечисляется 13% от их заработка;

- Взнос в ФОМС. Составляет примерно 4000 рублей;

- НДС в размере 18% от суммы (выплачивается при аренде помещений, приобретения товара или техники для осуществления коммерческой деятельности).

Размер налогов для ИП на УСН

УСН представляет собой режим, где ИП может максимально просто вести свою отчетность, получать малую ставку по налогам, а также уменьшать налоговую сумму из-за страховочных отчислений. Выбирая упрощённую систему, предприниматель может придерживаться двух вариантов:

- Доходы по ставке в 6%.

- Доходы, уменьшенные на величину расходов при ставке 15%.

Для проведения отчётности по данной схеме, прибыль от предприятия не должна составлять свыше 150 000000 рублей. Такой показатель зафиксирован до 2021 года (см. Главное о налоге на прибыль: расчет, ставка, сроки выплаты, подготовка декларации).

Особенности налогообложения ИП, имеющего работников

Если на подчинение предпринимателя имеется хотя бы один работник, то все сведения о выплатах и зарплатах потребуется отправлять в ФНС. Также потребуется предоставить отчеты 2-НДФЛ и 6-НДФЛ.

Единый налог на вмененный доход для ИП

Налог, поступающий на вмененный доход, — это добровольное налогообложение, принятый в 2013 году. Правительство предлагало ограничивать ЕНВД до 1 января 2021 года, но этот срок увеличили до 2021 года. С 1июля этого года, все ИП обязаны приобрести в пользование онлайн кассу. Требования распространяются и на бизнесменов с патентом.

Фиктивная регистрация ИП пенсионера – ответственность

Как правило, фиктивной регистрации предпринимательства данной категорией лиц признается регистрация в качестве предпринимателя одного лица, а осуществлением коммерческой деятельности занимается другое лицо.

Законом предусматривается только один вид ответственности для пенсионера – предпринимателя: в случае неисполнения обязательства по уплате налоговых сборов.

Данное преступление наказывается в соответствии со ст. 199 Уголовного Кодекса РФ.

Обратите внимание и на то, что пенсионер отвечает по обязательствам всем своим имуществом.

Процедура открытия по этапам

Предусматривается несколько этапов:

- Гражданин выбирает разновидность деятельности, которой он будет заниматься. Потребуется обратить внимание на то, что лицо должно для себя решить, что оно будет делать. Для каждого типа присущи конкретные значения, они именуются как ОКВЭД. Если лицо желает заняться 2 видами, то требуется вписать пару кодов. В законе не установлен запрет относительно того, чтобы использовать и большее количество направлений. Однако, нужно выбирать только то, чем занимается ИП, всегда можно внести коррективы.

- Выбор системы обложения сборами. Предварительно стоит изучить все положительные и отрицательные моменты каждого варианта. Нужно понимать, что до завершения годового периода внести изменения не удастся. Также лицо учитывает, что постоянно вносятся фискальные платежи.

- Внесение государственной пошлины. Величина ее составляет 800 рублей. Бланк для внесения сведений удастся получить у сотрудников фискальной службы. Также есть возможность распечатать квитанцию, расположенную на официальном сайте ФНС. Оплата производится при обращении в банковскую организацию.

- Подготовка пакета документации. Если у лица нет ИНН или оно утрачено, то требуется посетить фискальную службу и получить дубликат. Процесс занимает несколько дней. По мере подачи актов сотрудник выдает подтверждение в письменной форме. Можно воспользоваться вариантом отправки при использовании почтовой услуги.

- Получение готовой документации, Потребуется на это пять дней, при условии, что гражданин собрал весь пакет актов и не допустил ошибок. На руки выдается свидетельство, подтверждающее наличие регистрации.

- Проведение регистрации в ФОМС и пенсионном органе. Документация туда передается сотрудниками фискального органа. Гражданину предоставляется уведомление относительно постановки на учет. Также лицо может сделать это самостоятельно. При себе нужно иметь СНИЛС, ИНН и свидетельство, указывающее на регистрацию ИП.

- Покупка оборудования. Это касается сферы, связанной с реализацией товара. Потребуется кассовый аппарат. Иногда допустимо осуществлять данный процесс при использовании чеков и бланка строгой отчетности. Покупать аппарат не нужно, если лицо продает журналы и газеты, при этом делает это в условиях улицы или в киоске, продает ценные бумаги, предоставляет продукты в учреждения системы образования.

- Открывается счет в банковской организации. Однако, это решение лицо принимает самостоятельно. Это говорит о том, что расчетного счета у предпринимателя может не быть.

На последнем этапе готовится печать ИП.